이미지 확대보기

이미지 확대보기28일 금융투자업계에 따르면 중국 인민은행은 오는 2월 5일부터 지급준비율(지준율)을 0.5%포인트 인하하기로 결정했다. 0.5%포인트 인하는 지난 2021년 12월 이후 2년 만이다. 통상 인하폭이 0.25%포인트였던 만큼 시장을 놀라게 하기 충분했다. 이번 지준율 인하로 시장에 풀리는 자금은 1조 위안(약 186조원) 규모다.

이번 중국 지준율 인하는 '0.5%포인트'라는 상징성을 제외하면 특별한 일이 아니다. 그간 꾸준히 지준율을 인하해 왔기 때문이다. 기습적으로 기준금리를 인하할 수도 있지만 통화정책만으로는 중국 경기를 부양하는 데 한계가 있다. 여전히 미국의 대중 압박이 지속되는 가운데 중국 경제의 뇌관으로 떠오른 부동산 문제는 근본적으로 해결되지 않은 탓이다.

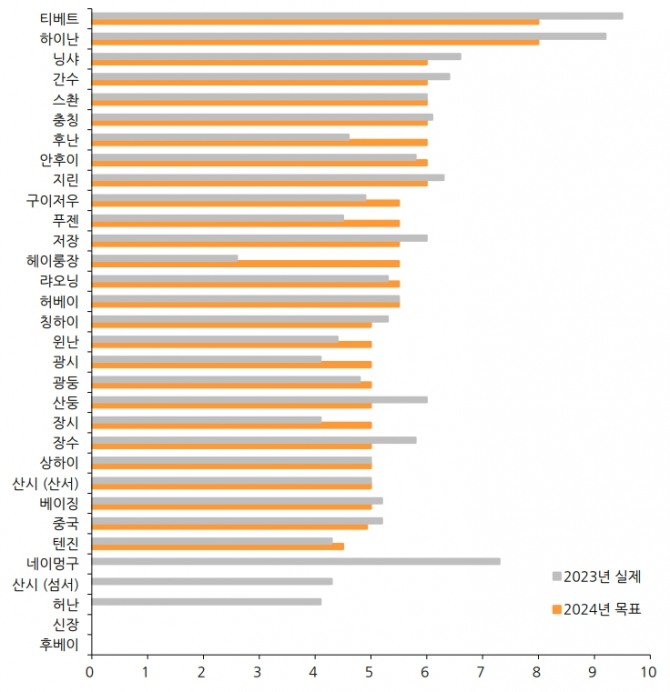

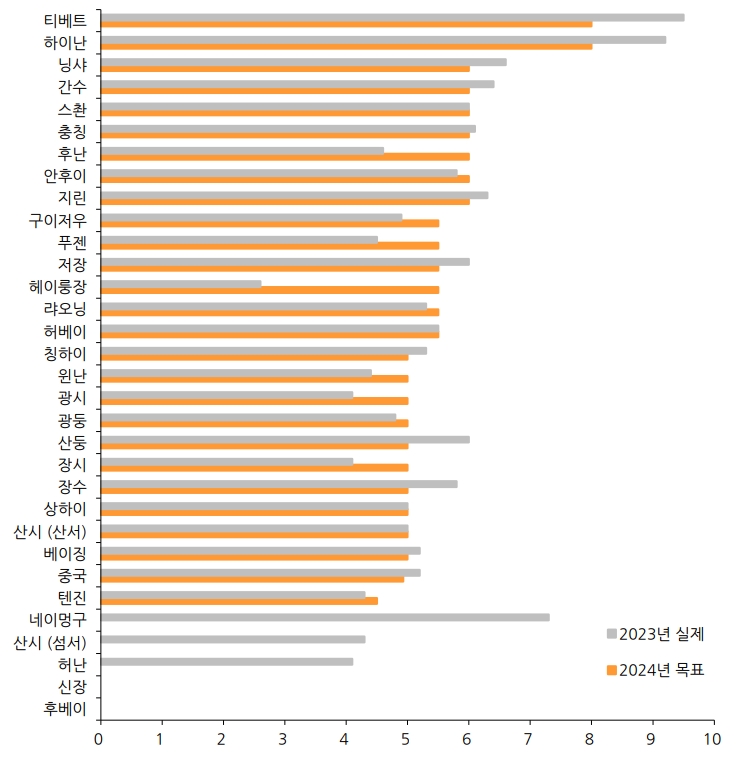

한화증권에 따르면 중국 31개 지방정부 중 26곳에서 경제성장 목표가 제시됐다. 아직 발표되지 않은 곳은 중국 국내총생산(GDP) 대비 15%에 불과해 지방정부 기조 확인에 큰 무리가 없는 수준이다. 26개 지방정부의 올해 경제성장률 목표 평균값은 5.6%로 작년 평균값(실질 기준 5.5%) 대비 높은 수준이다.

지역별로는 톈진을 제외한 모든 지역에서 5% 이상 목표를 제시했다. 그간 중앙정부는 지방정부 대비 목표치를 낮게 설정한 만큼 지방정부 평균치를 넘어서진 않을 것으로 보인다. 다만, 최소 5% 이상을 목표로 하는 수치를 제시할 것으로 관측된다.

세부적으로 보면 티베트·하이난 등 지역 목표치가 8%대로 가장 높다. 이 지역들은 지난 2022년 1% 전후 성장에 불과했던 곳으로 지난해에는 9% 넘는 성장을 기록했다. 기존 중국 경제를 이끈 상하이 등의 성장 목표치가 점차 낮아지거나 보합 수준이라는 점은 중국 경제 성장의 지역 패턴이 변화하고 있다는 뜻이다.

특히 동부연해지역은 미·중 관계 악화로 외국 기업들의 공장 이전, 공급망 이슈, 소비 부진 등이 복합적으로 영향을 미치면서 중국 정부 또한 보수적으로 접근하고 있다.

하이난은 해외여행 제한에 따른 면세점 특수 등을 기반으로 성장했으며 티베트는 관광산업 육성에 집중하고 있다. 이는 아웃바운드 중심 경제 성장이 아닌 인바운드 중심 선회로 해석하는 것도 가능하다. 이 과정에서 중국 부동산(인프라 포함)과 소비가 회복된다면 국내 증시에도 긍정적 영향을 미칠 수 있다. 다만 양회까지는 큰 기대를 하기 어려운 상황이다.

이성규 글로벌이코노믹 기자 lsk1106@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[CES 2025] LG·삼성 스마트 TV, '코파일럿' 탑재](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=184&h=118&m=1&simg=20250107070823031399a1f3094311109215171.jpg)

![[초점] 美 증시로 글로벌 자금 쏠리면 달러 강세 지속 전망](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=184&h=118&m=1&simg=20250107081920069409a1f3094311109215171.jpg)

![[글로벌 기업 노동 착취의 그림자(중)] 디올 하청공장, 하루 14시간 노동·월급 100달러](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=184&h=118&m=1&simg=2025010619273403916fbbec65dfb1161228193.jpg)

![[초점] 트럼프 보조금 폐지 방침에 美 전기차 시장 ‘막차 수요’...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250107083530075979a1f3094311109215171.jpg)