2016년 이후 실적 내리막길…"사드·코로나19의 문제 아냐" 자성

사업 다각화, 적자채널 정리, 온라인 대전환 등 재도약 발판 마련

면세 채널, 기저 효과로 회복 조짐… M&A 시장 적극 참여 전망도

사업 다각화, 적자채널 정리, 온라인 대전환 등 재도약 발판 마련

면세 채널, 기저 효과로 회복 조짐… M&A 시장 적극 참여 전망도

이미지 확대보기

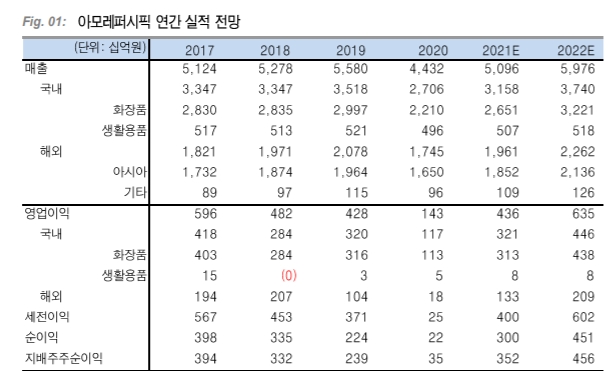

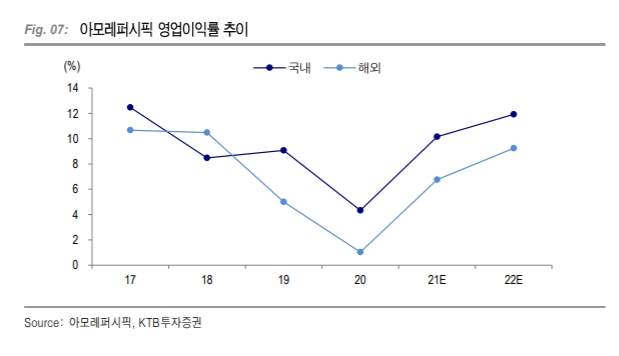

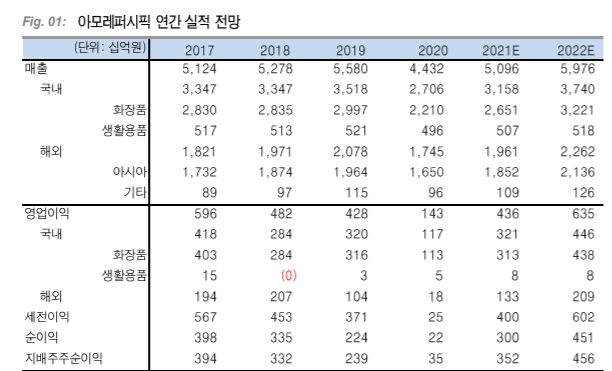

이미지 확대보기◇아모레퍼시픽 실적과 전망

이미지 확대보기

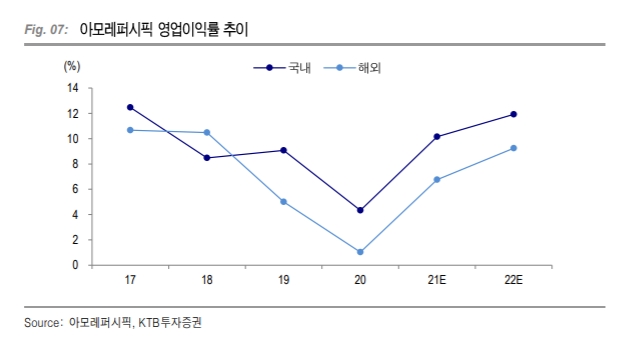

이미지 확대보기지난해 코로나19라는 악재를 만난 화장품 업계에서도 가장 타격이 큰 곳으로 꼽히는 곳이 아모레퍼시픽이다. 아모레퍼시픽의 2020년 매출은 4조 4322억 원, 영업이익은 1430억 원이다. 전년 대비 각각 21%, 67% 감소한 수치다. 국내 사업 매출은 23% 감소한 2조 7064억 원, 해외 사업 매출은 16% 감소한 1조 7453억 원을 기록했다.

아모레퍼시픽 국내 사업은 오프라인 채널의 매출 감소와 인건비 등 일회성 비용 집행으로 영업이익이 전반적으로 하락했다. 해외에서도 코로나19의 영향이 이어지며 매출과 영업이익이 모두 감소했다.

코로나19 영향을 고려하더라도 아모레퍼시픽의 매출과 영업이익이 연일 하향곡선을 그리고 있다는 것이 문제다. 아모레퍼시픽은 지난 2016년 중국 사드(THAAD·고고도미사일방어) 보복을 시작으로 오프라인 채널과 브랜드 경쟁력 악화 등으로 내리막길을 걸어왔다. 2016년 8481억 원의 영업이익을 내며 한때 1조 원을 넘봤던 영업이익은 지난해 1430억 원까지 줄었다. 매출 역시 2016년 5조 6454억 원에서 지난해 4조 4322억 원으로 쪼그라들었다.

아모레퍼시픽의 부진에는 한 우물 전략을 고집한 것이 패착으로 적용했으며, '온라인·럭셔리 열풍'이라는 시대의 흐름을 읽지 못했다는 평가가 나온다.

아모레퍼시픽의 포트폴리오는 단순하다. '화장품'이다. 화장품 매출이 전체 매출의 80%에 이른다. 아모레퍼시픽은 인수·합병(M&A)이나 사업 다각화에 힘을 쓰지 않고 오프라인 로드숍을 기반으로 화장품 사업에 집중해왔다. 이런 전략은 2010년대 중반까지는 성공적으로 통했지만, 2017년 사드 사태 이후 중국 시장 공략이 어려워지면서 어려움을 겪었다. 화장품 업계에서 양대 산맥으로 꼽히는 LG생활건강은 화장품 외 생활용품과 음료 사업으로 '삼각편대'로 코로나19 타격이 상대적으로 적었던 것을 고려하면 더욱 아쉬움이 남는다.

온라인 시장에 소홀했던 것 역시 뼈아프다. 지난 2019년까지만 해도 아모레퍼시픽의 디지털 매출은 전체 매출의 8%에 불과했다. 특히 중국 화장품 시장에서 온라인 바람이 거셌다는 점을 고려하면 중국 시장 공략의 방향이 어긋났다는 지적이 나온다.

대한무역투자진흥공사에 따르면 2010년 이전, 중국 화장품시장에서 전자상거래 채널의 시장점유율은 1% 미만이었으나, 2009년부터는 점유율이 급격히 상승하기 시작했다. 2016년 이후 온라인 화장품시장이 급속한 성장세를 보였고, 2018년 27%의 점유율로 1위 유통 채널로 올라섰다. 이후 2019년 중국 화장품 전자상거래판매 규모는 약 1473억 원에 이르며 전체 시장의 약 31.5%를 차지했다.

이에 아모레퍼시픽은 사업 체질 개선에 총력을 기울이고 있다. 안세홍 아모레퍼시픽 대표이사 사장은 제15회 정기 주주총회에서 "지난해 여러 도전으로 다진 기반을 바탕으로 올해를 본격적인 실적 턴어라운드의 원년으로 만들겠다"면서 "불필요한 비용과 비효율을 줄여 손익 구조를 개선하고 오프라인 매장의 체질을 혁신해 성장 동력을 확보하겠다"라고 밝혔다.

◇실적 개선 가시화…재도약 기대

희망적인 부분은 실적 개선이 빠르게 이루어지고 있다는 것이다. 배송이 ktb투자증권 연구원은 "예상보다 중국 대상 수요가 빠르게 개선되고 있다"면서 "올해 매출이 개선되면 코로나19 사태 이전 수준의 수익성을 낼 것"이라고 전망했다. 중국 수요 개선 요인은 중국 화장품 시장 호조와 설화수의 온라인·럭셔리 전략이 통한 것으로 풀이된다.

배 연구원은 아모레퍼시픽의 올해 1분기 영업이익이 전년 같은 기간 대비 137% 증가한 1440억 원, 매출액은 10% 증가한 1조 2000억 원을 기록할 것으로 추정했다. 국내 매출액은 전년 같은 기간 대비 11% 증가한 8452억 원, 영업이익은 40% 증가한 1209억 원을 기록할 것으로 내다봤다. 전통채널은 부진하지만 역성장의 폭이 축소되고 있고 온라인과 면세가 각각 35%, 9% 개선된 점이 반영됐다. 적자 채널인 아리따움 직영점은 대부분 정리됐고, 고마진 채널인 온라인과 면세의 기여가 확대되고 있다는 평가다.

해외 매출액은 6% 증가한 3976억 원, 영업이익은 268억 원으로 흑자전환할 것으로 추정했다. 중국 실적 개선이 해외 실적 전반을 견인했다는 평가다. 중국 매출액은 15%, 영업이익은 500억 원 가까이 늘었을 것으로 예상했다.

배 연구원은 "설화수 중심으로 모멘텀이 유효하고, 이니스프리도 소폭이나마 성장이 기대된다"면서 "중국 외 지역에서는 팬데믹 불확실성이 남아 있지만 비용 효율화 노력과 함께 수익성 방어가 가능할 것으로 전망한다"고 말했다.

정혜진 현대차증권 연구원 역시 "면세 채널, 기저 효과로 코로나19 이후 첫 분기 플러스 성장이 가능할 것으로 보인다"면서 "해외와 내수 오프라인 채널 정비 작업에 따른 일회성 성격 비용 발생은 당분간 이어질 수밖에 없으나 이에 따른 효율성 증대로 전사 수익성은 점차 강화될 전망이다"라고 설명했다.

◇안정적이지만 지난해 수익성·성장성 확보해야

이미지 확대보기

이미지 확대보기아모레퍼시픽의 지난해 말 연결 기준 실적을 살펴보면 안정성은 우수하지만, 수익성과 성장성이 아쉬움으로 남는다.

금융투자정보업체 에프엔가이드에 따르면 아모레퍼시픽의 유동비율(이하 연결 기준)은 지난해 말 기준 189.0%다.

유동비율은 회사가 1년 안에 현금으로 바꿀 수 있는 유동자산을 1년 안에 갚아야 할 유동부채로 나눈 수치다. 지난해 말 기준 유동자산은 1조 8257억 원, 유동부채는 9659억 원이다. 통상 유동 비율이 150%를 넘으면 기업의 재무 상태가 안정적이라고 평가한다. 아모레퍼시픽의 유동비율은 평균을 웃돌며 안정적인 상태를 보이고 있다.

눈여겨볼 점은 아모레퍼시픽은 현금·현금성 자산이 7900억 원에 이르는 '현금 부자'라는 점이다. 그동안 인수·합병(M&A)에 소극적인 태도를 보여왔으나 현금성자산을 바탕으로 M&A에 나설 가능성도 없지 않다.

지난해 말 기준 아모레퍼시픽의 부채는 1조 2375억 원, 자본총계는 4조 4644억 원이다. 아모레퍼시픽의 부채비율은 27.7%로 재무안정성이 우수하다. 부채비율이 200% 아래면 재무안정성이 보통 수준으로 평가받는다.

성장성 지표에는 빨간불이 커졌다. 전년 대비 매출액 증가율은 -20.6%를 기록했다. 지난해 코로나19로 오프라인 매출이 급격하게 줄어든 영향으로 풀이된다. 영업이익 증가율 역시 -66.6%로 타격을 받았다. 법인세·이자·감가상각비 차감 전 영업이익(EBITDA) 증가율은 -34.1%를 기록했다. 주당순이익(EPS) 증가율도 -85.3%로 급감했다.

영업이익이 급격하게 줄어들면서 수익성 개선도 과제로 남았다. 지난해 말 기준 아모레퍼시픽의 기업 총자산에서 순이익이 차지하는 비율인 총자산이익률(ROA)는 0.4%, 지배주주순이익을 지배주주지분으로 나눈 수치인 자기자본이익률(ROE)는 0.8%다. 2019년 말 아모레퍼시픽의 ROA는 3.9%, ROE는 5.4%인 것을 고려하면 급격하게 감소했다. ROA와 ROE 모두 지속적인 감소세에 있다.

연희진 글로벌이코노믹 기자 miro@g-enews.com