차입금 상환 위해 6월 3000억 규모의 전환사채 발행

부채비율 1413%→692%로 대폭 감소할 것으로 전망

중국·베트남 상황 개선과 할리우드 신작 개봉도 '호재'

부채비율 1413%→692%로 대폭 감소할 것으로 전망

중국·베트남 상황 개선과 할리우드 신작 개봉도 '호재'

이미지 확대보기

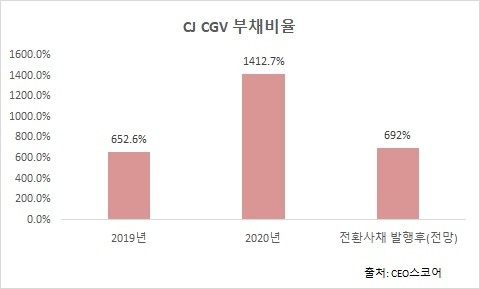

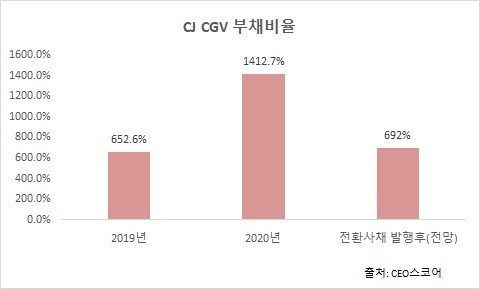

이미지 확대보기27일 관련 업계에 따르면 지난해 CGV의 연간 적자 규모는 3900억 원에 육박했다. 지난해 말 기준 CGV의 부채비율은 1412.7%로 2019년 말(652.6%) 대비 2배 넘게 급등했다.

당기순손실은 2018년 1885억 원, 2019년 2390억 원에 이어 지난해 7516억 원으로 해마다 큰 폭으로 불어나는 추세다.

CGV는 불안정한 영업 환경으로 가중된 재무 부담을 해소하기 위해 지난해 유상증자(8월 약 2200억 원)와 신종자본증권 발행(10월 800억 원, 12월 2000억 원) 등으로 자본 확충을 지속했지만 실질 재무부담은 여전히 높게 유지되고 있다.

이미지 확대보기

이미지 확대보기이에 회사 측은 올해 4월 중순 이사회를 열고 오는 6월 8일 3000억 원 규모로 32회 후순위 전환사채(CB)를 발행하기로 했다. 만기 30년에 발행사 재량으로 만기 연장이 가능한 영구채(신종자본증권)이면서 이자율은 연 고정금리 1.0%이다. 2100억 원은 채무상환에, 900억 원은 운영자금으로 쓰일 예정이다.

이렇게 확보된 자금은 오는 5월 예정된 터키 관련 TRS 상환(3600억 원), 11월 차입금 상환(2100억 원)을 비롯해 올해 회사 운영을 위한 거름으로 활용될 예정이다.

김회재 대신증권 연구원은 “이번 전환사채 공모는 운영자금 확충 효과보다 재무구조 개선의 효과가 더 클 것으로 예상한다”면서 “1413%에 이르는 기존 부채비율이 692%로 대폭 감소할 것이다”라고 분석했다.

올해 3월 기준 국내 전국 관객 수는 326만 명으로 2020년 같은 기간 대비 78% 증가했다. 여기에 ‘분노의 질주 9’(5월), ‘블랙위도우’(7월) 등 할리우드 개봉 소식이 전해지면서, CGV에 대한 증권가 실적 전망도 긍정적으로 바뀌고 있다.

NH투자증권은 지난 20일 CGV의 목표주가를 2만 8000원으로 약 40% 상향했다. 다만 주가에 회복 기대감이 선반영된 점과 다소 미흡한 재무 건전성을 고려해 투자의견은 ‘보유’를 유지했다.

대신증권의 한 연구원은 “CGV가 지난해부터 판매관리비 조정과 티켓 가격 인상 등을 진행해 온 만큼 관객 수 회복이 보이는 시점부터 수익성과 주가는 빠르게 오를 것”이라고 내다봤다.

중국 극장 상황이 개선되고 있는 점도 CGV에 호재로 작용할 것으로 전망된다.

지난해 12월 말 기준 CGV는 국내를 비롯한 7개국에서 594개 극장, 4271개 스크린을 운영 중이다. 이 중 중국 내 스크린 수는 1175개(베트남은 474개)로 큰 비중을 차지한다,

박스오피스에 따르면 중국은 지난 춘제(설) 연휴 7일간 78억 2000만 위안(약 1조 3588억 원)의 매출을 기록했는데 이는 코로나19 발생 이전인 2019년 춘제 기간 박스오피스 실적 대비 32.5% 증가한 수치다.

이화정 NH투자증권 연구원은 “중국은 로컬 영화 개봉으로 코로나19 이전 수준의 관람객 수 회복에 성공했다. 베트남의 신작 개봉 효과도 본격화됐다”고 말했다.

정승욱 CGV 경영지원담당 상무(CFO)는 “올해 1분기 국내 실적은 지난해 수준이지만 중국과 베트남에서 로컬 콘텐츠 위주로도 코로나19 발생 이전 수준의 실적을 회복한 것이 확인됐다”면서 “하반기 이후 할리우드 대작 공급이 본격화되면 폭발적인 턴어라운드도 가능하다”라고 말했다.

손민지 글로벌이코노믹 기자 minjizzang@g-enews.com

![[뉴욕증시] 3대 지수 하락, FOMC 결과 '촉각'](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025050704521204082be84d87674118221120199.jpg)

![[초점] 2025년 세계 1위 행복 도시 ‘코펜하겐’…서울, 6위 올라...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250506212254087549a1f3094311109215171.jpg)