이미지 확대보기

이미지 확대보기삼성생명, 한화생명 등 생명보험사들은 지난해 호실적에 이어 올해 상반기에도 좋은 성적을 내고 있고 주가 또한 사상 최고치를 내달리고 있다.

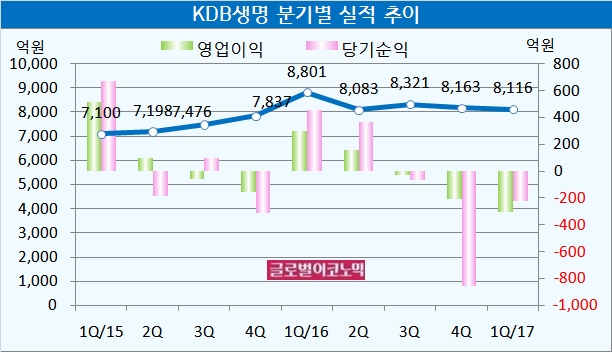

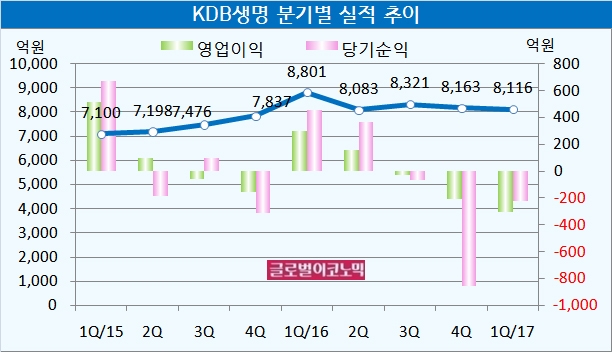

KDB생명의 올 1분기 연결기준 보험료수입은 연결기준 8116억원, 영업이익 -304억원, 당기순이익 -226억원을 기록했다. 보험료수입은 전년동기 대비 7.8% 감소했고 영업이익과 당기순이익은 적자 전환했다.

KDB생명의 영업이익은 지난해 3분기 -27억원, 4분기 -211억원에 이어 올해 1분기 -304억원으로 적자 폭이 확대되는 양상을 보이고 있다.

KDB생명은 지난 4월 28일 주식가치 향상 및 누적 결손금 보전을 통한 재무구조 개선을 위해 66.67%의 감자를 실시한다고 공시한바 있다.

KDB생명은 감자가 마무리되면 자본금이 6131억원에서 2044억원으로 줄어들게 된다.

KDB생명은 올해 3월 말 현재 재무상태는 자본총계 5586억원, 부채총계 16조7298억원, 자산총계 17조2884억원으로 나타났다. 자본이 잠식되어 있는 상태다.

KDB생명은 감자 후 자본잠식에서 벗어날 수 있게 됐지만 기업가치에는 적지 않은 타격을 받게 됐다.

이미지 확대보기

이미지 확대보기KDB생명에 대한 기업가치 평가 방법 가운데 간단하게 계산할 수 있는 방법인 자산에서 부채를 뺀 자본을 계산하면 2000억원대 수준으로 떨어지게 된다.

EBITDA(법인세·이자·감가상각비 차감 전 영업이익)를 이용한 가치평가 방법으로도 KDB생명은 약 2000억원대의 가치를 지닐 것으로 보인다.

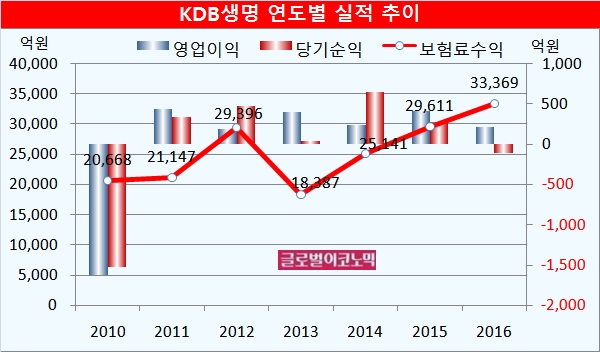

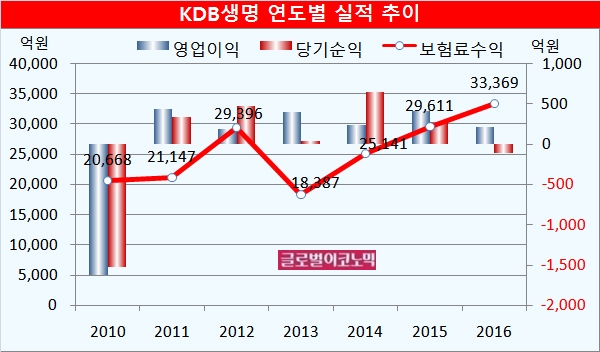

KDB생명의 지난해 영업이익은 215억원이며 감가상각비 및 무형자산상각비가 약 120억원으로 EBITDA가 335억원 규모로 추정된다.

여기에 KOSPI 평균 EV/EBITDA 6~7배를 적용하면 KDB생명은 약 2010억~2345억원의 가치로 평가된다.

그러나 KDB생명의 최근 분기를 기준으로 기업가치를 계산하면 상황은 더욱 악화될 수 밖에 없다.

KDB생명의 영업이익과 순익이 급격하게 악화된 데에는 대주주인 산업은행에도 책임이 있다는 주장이 제기되고 있다.

KDB생명 노조 측은 회사 매각을 위해 고이율의 저축성 상품을 무리하게 판매하고 우량 채권을 매각하는 등 외형적 지표에 치우쳐 회사의 내실을 다지는 일에 소홀했다고 지적하고 있다.

KDB생명 노조 측은 KDB생명이 추진 중인 구조조정 계획에 반대하며 회사 경영 악화에 책임이 있는 산업은행이 대화에 나설 것을 요구하고 있는 실정이다.

KDB생명은 최근 매각을 위한 구조조정을 진행하면서 직원들에게 희망퇴직 신청을 받았지만 목표한 200명의 30% 안팎으로 구조조정 또한 순조롭지 못한 형편이다.

KDB생명은 영업점 축소도 진행하고 있는데 약 180개에 달했던 지점을 100개 수준으로 줄인 것으로 전해졌다.

이미지 확대보기

이미지 확대보기산업은행은 2009년 칸서스자산운용과 공동으로 6500억원 규모의 사모펀드를 만들어 KDB생명(금호생명)을 인수했고 KDB칸서스밸류유한회사(60.3%)와 KDB칸서스밸류사모펀드(24.7%)를 통해 KDB생명 지분 85%를 보유하고 있다.

산업은행은 KDB생명 인수 후 유상증자 등을 통해 지금까지 투입한 돈이 8500억원에 이르고 있으나 기업가치 평가로는 2000억원대에 머물러 기업가치 평가로만 팔리게 되면 약 6000억원 상당의 손실을 감내할 수 밖에 없는 처지다.

뿐만 아니라 지난해 말 기준 KDB생명의 지급여력비율은 125.68%로 금융당국의 권고기준인 150%에 맞추기 위해선 2000억원 규모의 유상증자가 필요한 실정이다.

산업은행으로서는 KDB생명이 큰 쓸모나 이익은 없지만 버리자니 아까운 닭 갈비뼈와 같은 계륵(鷄肋)과 같은 존재가 된 셈이다. 매각이 최선의 방법이 될 수 있으나 자칫 본전도 못 건지는 꼴이다.

산업은행은 KDB생명 인수에서 투자를 권유한 기업들에게 적지 않은 손실을 줄 것으로 보여 체면도 구기게 됐다.

산은이 금호생명을 인수할 당시 코리안리 500억원, 금호아시아나 1000억원, 국민연금도 2150억원 참여한 것으로 전해졌다. 펀드 만기는 당초 올해 2월이었으나 1년 연장됐다.

시중에서는 매물로 나온 KDB생명에 대해 매입자들이 원하는 매수 가격이 3000억원대 수준인 것으로 알려졌다.

김대성 기자 kimds@