캐나다 자원시장 일반 현황

캐나다는 지리적으로 세계에서 두 번째로 큰 나라이며, 다양한 지질학적 광산은 풍부한 광물자원을 제공하고 있다. 현 캐나다는 60개 이상의 광종을 생산하고 있으며, 그중 세계 1위의 포타쉬 생산국이며 그 외 알루미늄, 코발트, 다이아몬드, 몰리브덴, 니켈, 텅스텐 및 아연 등 다양한 광물을 생산하고 있다. 2019년 캐나다 광산물 총 생산액은 482억 캐나다 달러로 퀘백주, 온타리오주, 브리티시컬럼비아주 등 3개 지역이 전체 생산액의 63%인 302억 캐나다 달러를 생산하였다.

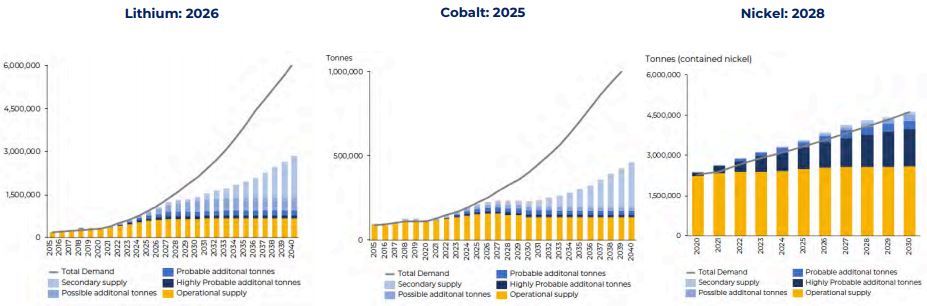

특히, 최근 전기차 시장의 급속한 성장은 핵심부품인 2차전지의 주요 원료(광물)로 리튬, 코발트, 니켈, 흑연 등의 수요 증가를 야기 시키고 있다. 캐나다는 니켈, 코발트, 흑연의 주요 생산국이며, 암석형 리튬의 부존 유망지로 평가되고 있어 2차전지 원료광물 확보를 위한 투자 기회가 많다고 할 수 있다.

캐나다 광종별 매장량

| 광종 | 단위 | 캐나다 | 세계 | 점유율(%) | 순위 |

| 코발트 | 톤 | 230,000 | 7,000,000 | 3.3 | 6위 |

| 동 | 톤 | - | 870,000,000 | - | - |

| 금 | 톤 | 1,900 | 50,000 | 3.8 | 7위 |

| 철광석(금속량) | 톤 | 2,300(Mn) | 81,000(Mn) | 2.8 | 6위 |

| 석탄 | 백만톤 | 6,582 | 1,069,636 | 0.6 | 16위 |

| 몰리브덴 | 천톤 | 100 | 18,000 | 0.6 | 10위 |

| 니켈 | 톤 | 2,600,000 | 89,000,000 | 2.9 | 9위 |

| 우라늄 | 톤U | 514,400 | 5,861,600 | 8.8 | 3위 |

| 니오븀 | 톤 | 1,600,000 | 13,000,000 | 12.3 | 2위 |

| 아연 | 천톤 | 2,200 | 250,000 | 0.9 | 9위 |

| 포타쉬(K2O EQUIVALENT) | 톤 | 1,000,000 | 3,600,000 | 27.8 | 1위 |

| 셀레늄 | 톤 | 6,000 | 99,000 | 6.1 | 5위 |

| 희토류 | 톤 | - | 120,000,000 | - | - |

| 텔루륨 | 톤 | 800 | 31,000 | 2.6 | 3위 |

리튬, 코발트, 니켈 수요 전망

자료 : Benchmark Minerals 2020.10

캐나다 광업 부문 투자 매력

(개방된 경제 및 낮은 국가리스크) 캐나다는 통상제일주의 즉, 경제통상을 우선시하는 국가로서 다양한 국가와 자유무역협정(FTA)을 추진하고 있으며 특히 한국과 캐나다 양국은 수교(1963년 1월 14일) 이후 한-캐나다 자유무역협정(CKFTA)이 2015년 1월 발효되어 양국간 교역과 투자 관계가 한층 강화되었다. 그 외에도 캐나다는 정치적 리스크가 상대적으로 낮고, 정부 정책이 예측 가능하여 비교적 안정적 투자환경을 제공하고 있다.

(낮은 투자 진입장벽) 캐나다는 해외기업이 광구 크기, 최소 정부지분 참여 또는 광종(우라늄 제외)에 제한 없이 투자 가능하다. Investment Canada Act(캐나다 투자법)에 따라, 캐나다 정부는 해외투자로 인한 캐나다의 경제적 이익 사전검토 및 안보 위해 여부를 판단한 후 투자 승인을 진행하고 있다.

(최고 수준의 광업 지원 서비스) 캐나다에는 광산 개발과 동시에 오랜 기간 동반 성장한 장비 및 서비스업 등이 하나의 산업군을 형성하고 있으며, 이러한 장비와 서비스 업체는 광업 전문지식 및 노하우를 제공하고 있다. 아울러, 자금조달, 투자 분석, 법률 서비스 이외에 물리탐사, 지질조사, 시추, 플랜트 건설, 물류 지원, 환경관리 등 광업 관련 다양한 분야에서 1,200개 이상의 탐사업체, 2,500개 이상의 장비 및 서비스 제공 업체, 3,500개 이상의 광업관련 업체가 자원개발을 위해 활동하고 있다.

(광업 친화적 조세제도) 캐나다는 신규사업 투자에 대한 종합 세율 13.7%로 G7 국가 중 가장 낮은 수준이며, Accelerated Capital Cost Allowance(ACCA)와 Canadian Exploration Expense(CEE) 등 캐나다의 광업 친화적 조세는 광업 투자자의 조세 부담을 완화하고 있다. 로열티 또는 광업세를 생산량이 아닌 이익 기준으로 산출하여 사업자 부담을 경감하고 있으며 연방 및 각 주/준주 정부는 FTS(Flow-Through Shares)와 같은 세제 혜택을 제공하여 광물 탐사 리스크를 최소화 할 수 있도록 노력하고 있다.

(자금조달 용이성) 토론토 주식시장(TSX)과 토론토 벤처거래소(TSX-V)에는 전 세계 광산의 35~50%, 광업 관련회사의 57%가 직·간접적으로 상장되어 캐나다는 광업의 글로벌 중심지이자 최대 자금 조달시장이라고 할 수 있다. 토론토 주식시장과 토론토 벤처거래소에는 1133개 광업기업이 상장되어 있으며 관련 회사의 시가총액은 3810억 캐나다 달러(약 350조 원)로 추산되며 상장된 회사에 의하여 전 세계의 1만여 개의 광산 프로젝트가 운영되고 있다고 한다. 캐나다 주식시장은 정부가 시행·관리하는 보안 규제를 통해 투자자에게 신속하고 정확한 정보를 전달하고 있으며, CIM(Canadian Institute of Mining, Metallurgy and Petroleum)을 통해 주식시장 공시 기술보고서(NI43-101)에 대한 가이드라인을 제공하고 있으며, 광업기업은 QP(Qualified Person)를 통해 보고서 검증 및 SEDAR(System for Electronic Document Analysis and Retrieval)에 공시하고 있다.

(효율적인 광업 인프라) 캐나다는 항구, 내륙 수로 시스템과 철도를 연결하는 다중 인프라 시스템을 바탕으로 세계 최고의 물류 인프라를 보유하고 있다. 23개 국제공항과 17개 항만을 운영하고 있으며 117개 국경 수송 도로 등 물류처리 능력이 탁월한 편이다. 캐나다는 동쪽으로 대서양, 서쪽으로 태평양을 통해 유럽과 아시아 시장으로의 편리한 광물 운송이 가능하나, 캐나다 북부지역은 그 지역의 자원개발 접근성을 강화하기 위하여 지속적인 인프라 투자가 필요하다.

캐나다 2차전지 원료광물 부존 현황

(리튬) 캐나다는 암석형과 염호형 리튬광물이 부존하고 있으며, 암석형은 대부분 온타리오주, 퀘백주에 부존하고 염호형은 앨버타주에 부존한다. 2020년 캐나다 리튬 자원량은 1516만tLCE이며 가채광량은 280만tLCE로 암석형이 56%, 염호형이 44% 비중을 차지하고 있다. 리튬은 퀘백주를 중심으로 개발 및 탐사가 진행 중이며 Sayona Mining사가 North America Lithium을 인수하여 재가행을 위해 준비하고 있다.

캐나다 리튬 생산현황

(단위: LCE : Lithium Carbonate Equivalent, 탄산리튬 환산기준)

| 구분 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 | 2020년 |

| 생산(tLCE) | ||||||||

| 탄산리튬 | - | - | - | - | 100 | - | - | - |

| 스포듀민 정광 | 5,000 | - | - | - | 107 | 5,193 | 1,659 | - |

(코발트) 캐나다는 전 세계 코발트 매장량의 3% 비중을 차지하고 있으며, 니켈 생산 시 부산물로 코발트를 생산한다. 정련 코발트 생산 3위 국가로 전 세계 생산의 5% 비중을 차지하고 있다. 캐나다에서 산출되는 코발트는 서드버리형 광상에서 니켈 부산물로 생산되고 있으며, 캐나다는 전 세계 매장량의 3%인 23만 톤(금속 기준)이 매장돼 있다. 코발트는 대부분 니켈 생산 시 부산물로 생산되지만 First Cobalt사가 북미 최초로 온타리오주에 코발트 제련소 건설을 진행하고 있다.

캐나다 코발트 생산현황

(단위: 톤, 금속 기준)

| 구분 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

| 광석 생산량 | 6,570 | 6,900 | 4,250 | 4,300 | 3,520 | 3,000 |

| 정련 생산량 | 5,261 | 5,591 | 5,544 | 6,507 | 6,52 | - |

(니켈) 캐나다 니켈 매장량은 260만 톤이나 니켈의 주생산국으로 2019년 광산 17만2000톤 생산, 정련니켈은 2019년 11만7000톤을 생산하여 세계 5위 수준이며, 중간재는 노르웨이 및 유럽에 수출하여 처리하고 있다. 특히, Vale사는 캐나다 내 다수 지역에 광산, 정광생산, 정련소 등 니켈 생산을 위한 일괄 공정을 보유하고 있다. 캐나다의 니켈의 주요 생산기업은 Vale사는 온타리오주 서드버리 지역 등 10개 광산에서 생산 중이다.

캐나다 코발트 생산현황

(단위: 천 톤, 금속 기준)

| 구분 | 2013년 | 2014년 | 2015년 | 2016년 | 2017년 | 2018년 | 2019년 |

| 정광 | 221.6 | 228.9 | 234.5 | 235.7 | 211.2 | 180.0 | 172.5 |

| 중간재 | 234.0 | 228.3 | 232.3 | 244.8 | 218.5 | 188.9 | 182.6 |

| 정련 | 153.1 | 151.5 | 142.8 | 149.5 | 153.1 | 131.4 | 116.7 |

캐나다 진출 시 주요 고려사항

캐나다 진출 시 첫번째로 고려해야 할 사항은 환경 영향 평가와 원주민 관계이다. 캐나다는 환경영향에 대한 관리 감독이 철저한 국가로 환경 보호를 위해 잘못하면 이익보다 더 큰 손실이 발생할 수도 있다. 주정부/연방정부의 환경영향 평가기준을 재확인하고 전문가의 조언을 받는 것이 중요하다. 또한, 원주민의 경우는 프로젝트 운영사가 어떤 식으로 관계를 유지하고 있는지를 확인하여야 한다. 원주민의 의견이 중요하기 때문에 대부분의 광업기업들은 프로젝트 발굴 등 탐사 시기부터 원주민을 참여시키고 있다. 원주민이 반대하고 있는 상황이고 관계가 어렵다면 프로젝트가 건설단계로 가기 어렵다.

두 번째는 운영사의 역량이다. 캐나다는 탐사활동이 매우 활발한 편이다. 광산 건설과 운영은 탐사 활동만 경험한 기업들에는 어려울수 있다. 광산 건설이 장기화되고 운영 시 손실이 발생하는 경우는 대부분 운영사의 역량이 부족한 경우가 많다.

세 번째는 인프라이다. 캐나다는 전 세계적으로 2번째로 큰 나라인 만큼 오지에는 인프라가 부족한 편이다. 특히 북부지역은 대부분 도로가 없는 경우가 허다하며 탐사를 위해 겨울에만 생기는 아이스로드를 통해 이동하고 탐사를 진행하는 경우가 많다. 따라서 광산 개발과 판매를 위한 일반적인 인프라 시설을 확인하는 것이 선행되어야 하며 정부의 개발정책 또한 모니터링이 필요하다.

네 번째 고려사항은 자원개발 투자의 공통사항으로 매장량과 품위 그리고 가행기간이다. 물론 모든 것을 고려한 경제성 평가를 기반으로 의사결정을 하지만 혹독할 수 있는 10년 주기의 가격 변동 사이클에 충분히 대응하기 위해서 매장량, 품위, 가행기간은 매우 중요한 투자요소이다.

종합하면 캐나다는 다양한 자원이 매장 되어있고 광산 친화적 정책을 펼치고 있지만 다른 한편으로는 환경보호, 원주민관계 등에서 의외의 장애물을 만날 수 있으므로, 캐나다 내의 광산뿐만 아니라 캐나다 이외 지역에서 유망한 광산을 운영하거나 개발 중에 있는 캐나다 회사에 투자하는 것도 원자재 확보를 위해서 좋은 전략이라고 할 수 있다. 캐나다를 자원부국이라고 하는 것은 많은 캐나다 국적의 광산 회사가 국내보다 해외에서 확보한 광구가 훨씬 많기 때문이다. 최근에 중국의 Zijin Mining사가 캐나다의 Neo Lithum(아르헨티나의 최대 리튬생산지역에 광구 보유)을 9억6000만 캐나다 달러에 매수한 것은 시사하는 바가 크다고 할 수 있다.

※ 이 원고는 외부 전문가가 작성한 정보로 KOTRA의 공식 의견이 아님을 알려드립니다.

![[뉴욕증시] 관세폭탄에 시간외 '패닉 매도'](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025040306393300386e250e8e1885822911040.jpg)