- 소매, 헬스케어, 금융 서비스, 에너지 및 인프라, 기술, 부동산 및 건설업, 국영기업의 민영화 분야가 유망할 것 -

지난 10월 6일 KOTRA 베트남 코리아데스크에서는 ‘한-베트남 M&A 웨비나 2021’을 주관하였다. KOTRA, 베트남 국가자본투자공사(SCIC), 딜로이트 베트남, AWR Lloyd등이 연사로 참여한 이번 행사에는 해외 M&A 의향이 있는 한국기업 및 투자기관과 공기업의 민영화를 담당하는 베트남 공기업인 국가자본투자공사(SCIC)를 비롯한 베트남의 M&A 관련 자문사 등 총 225명이 참석해 성황을 이루었다. 본 웨비나는 베트남 M&A 동향과 공기업 민영화 대상 소개 및 매각 전략, 한국 기업의 베트남 M&A 투자수요, 성공사례 및 KOTRA의 지원정책, 베트남 M&A 동향 및 유망분야 등의 프로그램과 약 1시간의 질의응답 시간으로 진행되었다.

행사 개요

| 행사명 | 한-베트남 M&A 웨비나 2021(Vietnam-Korea M&A Webinar 2021) |

| 개최일 | 2020년 10월 6일 (수), 베트남 시간 오전 08:00~10:20(한국시간 10:00~12:20) |

| 개최장소 | 롯데호텔 하노이 센터 |

| 행사운영 | Zoom 다자회의 |

| 참관객수 | 참관객수: 약 225명 (한국) 해외 M&A 의향 한국기업 및 투자기관 등 (베트남) 국가자본투자공사(SCIC), 현지 M&A 자문사 등 |

| 행사내용 | - 베트남 정부의 공기업 민영화 대상기업 소개 및 매각 전략 발표 - KOTRA의 해외 M&A 지원사업 소개를 통한 해외 M&A 의향기업 발굴 및 우리기업의 해외 M&A 투자수요 소개를 통한 매물발굴 유도 - 현지자문사를 통한 베트남 M&A 동향, 유망산업, 투자기회 발표 등 M&A 관련 정보 업데이트 - 실시간 Q&A를 통한 M&A 전문가 의견교환 및 네트워킹 |

| 주 관 | KOTRA 하노이 무역관 코리아데스크 |

최동철 KOTRA 하노이무역관 코리아데스크 팀장의 진행

자료: KOTRA 하노이무역관 종합

베트남 정부의 공기업 민영화 대상기업 소개 및 매각 전략

1) 대베트남 M&A 투자 현황

베트남 국가자본투자공사(SCIC)의 Le Song Lai 부국장은 2019~2021년 베트남 M&A 시장 현황 소개, 2019~2021년 M&A 시장에 영향을 미치는 요인 평가, 최근 베트남법이 M&A 활동과 SCIC의 역할에 비치는 영향, SCIC의 공기업 매각계획에 대해 발표했다.

베트남 국가자본투자공사(SCIC)의 베트남 M&A 현황 및 민영화 관련 발표

자료: SCIC, KOTRA 하노이무역관 종합

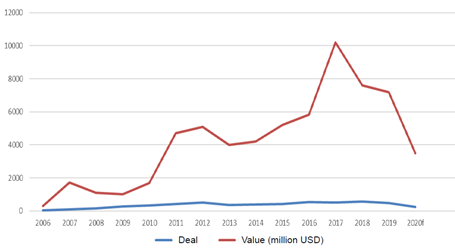

2017년은 SABECO가 유치한 투자규모가 베트남 M&A에 최대 50%까지 기여한 덕분에 100억 달러 규모에 이르러 베트남 M&A의 정점을 이른 해였다. 2018년에는 전년 대비 44% 감소한 75억 4,000만 달러, 2019년에는 2018년 대비 약 95% 수준인 72억 달러 규모의 M&A 투자유치를 이루었다. Le Song Lai 부국장은 2년간 M&A 의 감소 원인으로 진행중인 대규모 투자와 국영기업의 지분매각 절차가 예상보다 지연된 것을 지적했다. 2020년에는 코로나19의 영향으로 베트남은 물론 전세계 투자자들의 신중한 검토로 인하여 M&A 활동이 급격히 감소했고, 글로벌 방역조치도 투자자들에게 걸림돌로 작용하면서 전년 대비 48.6% 수준에 그치는 35억 달러 규모의 M&A 투자가 이루어졌다고 밝혔다.

베트남 M&A 투자규모 (2006~2020)

자료: 베트남 국가자본투자공사(SCIC)

2019년~2020년의 주목할만한 투자유치는 크게 사모투자와 인수합병으로 나뉘어진다. 2019년 KEB 하나은행과 BIDV간의 8억 7,800만달러 규모의 거래, KKR과 테마섹(Temasek)의 빈홈 주식 6억 5,200만 달러 규모의 거래는 가장 규모가 큰 사모투자거래였다.

주요 사모투자 규모 (2019~2020)

(단위: US$ 백만)

| 매수자 | 매도자 | 산업군 | 거래규모 | 지분 |

| KEB 하나은행 | BIDV | 은행 | 878.6 | 15% |

| KKR& Temasek | Vinhomes | 부동산 | 652.2 | 6% |

| Sumitomo Life | Bao Viet | 금융 | 173.0 | 5% |

| Aozora | OCB | 은행 | 139.0 | 15% |

| SSJ Consulting | GMD | 물류 | 34.8 | 10% |

| Afirma Capital | Sieu Viet Group | 기술 | 34.0 | NA |

| SK Investment | Imexpharm | 제약 | 29.1 | 25% |

| Vina Capital | Thu Cuc Hospital | 병원 | 26.1 | 30% |

| SoftBank Ventures Asia, Gaw Capital | Propzy | 기술 | 25.0 | NA |

| Aska Phamaceuticals | Ha Tay Phamaceuticals | 제약 | 20.0 | 25% |

반면 2019년~2020년 기간 동안 가장 큰 규모의 인수합병거래는 마산소비재(Masan Consumer)와 빈커머스(VinCommerce)의 거래, 겔렉스(Gelex)와 비글라세라(Viglacera)등이 있다.

주요 인수합병 투자 규모(2019~2020)

(단위: US$ 백만)

| 매수자 | 매도자 | 산업군 | 거래규모 | 지분 |

| Masan Consumer | VinCommerce & VinEco | 소매 | 미상 | 86% |

| Danh Khoi Holdings | Sun Frontier | 부동산 | 92.0 | 100% |

| Stark Corporation | Thipha Cables & Dovina | 산업 | 240.0 | 100% |

| Central Group | Nguyen Kim | 소매 | 113.0 | 51% |

| Yamato Kogyo | Posco SS Vina | 산업 | 100.0 | 49% |

| Gelex | Viglacera | 건설 | 96.0 | 21% |

| Whaup SG | AquaOne Corporation | 물 | 90.0 | 34% |

| Vinamilk | GTN – Moc Chau Milk | 유제품 | 76.0 | 75% |

| Masan High-Tech Materials | HC Starck | 산업 | 47.7 | 100% |

| Masan HPC | NET | 소비재 | 46.0 | 52% |

| Indo Tran | Sotrans | 물류 | 35.0 | 97% |

| Shizen Energy Inc | Halcom Viet Nam | 건설 | 45.0 | 100% |

| Pacific Star | Vinaconex – An Knanh | 부동산 | 42.0 | 100% |

| FWD | VCLI | 보험 | 미상 | 20% |

| SCG | Bien Hoa Packaging JSC | 포장재 | 19.2 | 15% |

베트남의 2018년 M&A 시장규모는 동남아시아에서 2위를 차지했으나, 2019년 들어 싱가포르, 태국에 이어 3위로 하락했다. 또한 2019년 6월부터 2020년 10월까지 베트남에서 M&A가 가장 활발했던 산업은 부동산, 금융(은행), 산업(제조) 및 소매였으며, 물류, 농업, 제약(헬스케어), 건설 등과 같은 분야에서도 주목할 만한 투자유치가 이루어졌다.

2) 대베트남 M&A 투자에 영향을 끼치는 요인

베트남 총리가 승인한 계획에 따르면 2017년부터 2020년까지 총 128개의 기업이 민영화 될 예정이었으나, 현재까지 민영화 된 기업은 39개에 불과하다. 토지사용권의 가치, 브랜드 가치 등 기업 가치에 대한 평가 기준에 대해 기관들 마다 견해차가 발생하며, 이로 인한 의견 일치의 어려움으로 협의가 지연되고, 민영화 과정에서 비효율이 발생한다. 또한 공공재산관리 및 이용에 관한 법률이 공표되었음에도 불구하고, 시행세칙이 공공재산 처리에 영향을 끼치며, 특히 국가 자산과 기업에 할당된 국가자산에 대한 명확한 구분이 어렵다. 이에 따라 국영기업의 민영화를 위한 구체적 내용과 해석이 상이하기 때문에 실제 시행에 있어서 혼선과 모순을 초래하고 있는 실정이다. 민영화 후 기업의 상장 및 상장폐지 거래등록에 관한 규정도 여전히 합리적이지 않다. 민영화 지연에 대한 해당 기관장 책임 추구 등 강력한 제재가 없는 것도 단점으로 꼽힌다.

3) M&A에 영향을 미치는 베트남 법률의 최근 변경 사항

Le Song Lai 부국장에 따르면 베트남에서 M&A 활동은 기업법, 투자법, 증권법, 경쟁법 등 여러 법의 적용을 받는다. 우선 2020년 공표된 투자법은 외국인 투자자의 시장 접근성이 용이하도록 개정되었다. 기존 대비, 투자자가 시장에 접근할 수 있는 조건은 외국인 투자자의 접근 영역을 제한하는 산업 및 직업 목록에 따라 보다 구체적으로 규제된다. 따라서 사업의 투명성과, 투자자의 시장접근성이 확대되고, 투자자가 경제 전반에 폭넓게 참여할 수 있는 기회를 제공한다. 기업법에는 스타트업, 인큐베이터, 기술 기관과 같은 특정 중소기업의 경우 투자 인센티브를 받을 수 있는 조항이 신설되었으며, 인센티브 형태는 법인소득세, 고정자산 형성용 수입품목에 대한 수입세 면제, 토지임대료 및 세금 면제 혹은 감면 등으로 다양하다. 신규 기업법에는 주식회사 주주 권리 변경에 대한 규정이 생겼다. 보통 주 소유 조건을 기존 10%에서 5%로 낮추고 주주 혹은 주주 그룹이 규정된 권리를 행사하기 위해 최소 6개월 동안 주식을 지속적으로 보유해야 하는 조건을 삭제했다. 또한 신규 기업법은 소액 주주의 이익을 보다 잘 보호하기 위해 이와 관련된 규정을 보완하는 것을 목표로 하고 있다.

2019년 증권법은 IPO, 기업지배구조 및 정보공개에 대한 요건을 강화했다. IPO를 위한 공개회사의 정권 자본금은 100억동에서 300억 동(미화 130만 달러 규모)으로 증가했다. 또한 증권거래위원회는 경제협력개발기구(OECD)표준을 기반으로 상장기업에 대한 일련의 기업지배구조 모범규준을 채택했으며, 기업 공시 요구가 공개기업 및 관련 주주들에게 적용된다. 마지막으로 2018년 경쟁법은 2004년에 제정된 기존 법 대비 적용범위와 대상을 확대하였다. 2004년에는 베트남 영토 내에서만 거래가 적용되었지만, 2018년 경쟁법은 규제범위를 확대하여 모든 행위, 계약, 또는 M&A 투자가 베트남 영토 내 외부를 포함한 어느 곳에서 진행되든 베트남 시장의 경쟁을 크게 제한할 가능성이 있는 것으로 판단되면 2018년 신규 경쟁법의 규제를 받게 된다. 경쟁법은 시장에서 상당한 경쟁 제한을 가져오고나 일으킬 가능성이 있는 경우에만 경제적 집중을 초래하는 행위를 금지한다.

4) 베트남 자본투자공사(SCIC)의 공기업 지분매각과 관련된 역할

SCIC는 2006년 8월 1일, 국영기업의 구조조정, 운영 효율성·경쟁력을 향상하고자 하는 베트남 정부 정책에 의해 설립된 자본투자공사이다. SCIC는 설립 이후 15년간 1,017개 기업의 자본 매각을 성공적으로 진행한 바 있다. 그 중 913개 기업은 완전 매각, 85개 기업은 일부 매각을 진행했으며, 이로 인한 국가 예산 환수 총액은 16년간 약 21억 2,000만 달러에 이른다. 자본 매각 대상 기업은 주로 소규모의 비효율 적인 경영을 하는 공기업이었지만, 자본 매각 결과, 투입 자본 대비 4.1배의 마진을 남겨 매우 좋은 성과를 이루었다.

2021년부터 2025년까지 SCIC는 투자 포트폴리오에 있는 148개 기업 중 130개 기업에 대한 모든 자본을 매각할 계획이며, 18개 기업은 장기 보유할 계획이다. 우리가 매각하고나 하는 기업 중 대표적인 15개 기업은 베트남철강, 송다 합작회사, 비나텍스(Vinatex), 사베코(SABECO), 베트남 수자원공사, 하이퐁 지열발전공사 등이 있다. 이 기업들은 철강, 제약, 물류, 식음료, 보험, 소매, 발전 등 다양한 분야에서 사업을 하고 있으며, 기업 규모도 다양하여 투자자들의 수요에 따라 선택할 수 있다.

베트남 자본투자공사에서 2021-2025년 민영화를 원하는 주요 기업 리스트

(단위: US$*)

| 국영기업명 | 정관자본 | 국영자본 | 국영 | 시장가치 | |

| 1 | Vietnam Steel Corporation | 292,695,562 | 274,909,342 | 94% | 230,918,667 |

| 2 | Song Da Corporation -JSC | 194,094,284 | 193,662,580 | 100% | 116,214,816 |

| 3 | Vietnam National Textile and Garment Group | 292,695,562 | 274,909,342 | 53% | 230,918,667 |

| 4 | Saigon Beer-Alcohol-Beverage Corporation (SABECO) | 194,094,284 | 193,662,580 | 36% | 116,214,816 |

| 5 | Vietnam Seaproducts Corporation -JSC (Seaprodex) | 292,695,562 | 274,909,342 | 63% | 230,918,667 |

| 6 | Vietnam Water and Environment Investment Corporation -JSC | 194,094,284 | 193,662,580 | 98% | 116,214,816 |

| 7 | Quang Ninh Thermal Power JSC | 292,695,562 | 274,909,342 | 11% | 230,918,667 |

| 8 | FiCO Corporation -JSC | 194,094,284 | 193,662,580 | 40% | 116,214,816 |

| 9 | Bao Minh Joint Stock Corporation | 292,695,562 | 274,909,342 | 51% | 230,918,667 |

| 10 | Hai Phong Thermal Power JSC | 194,094,284 | 193,662,580 | 9% | 116,214,816 |

| 11 | Vietnam Vegetable Oils Industry Corporation (Vocarimex) | 292,695,562 | 274,909,342 | 36% | 230,918,667 |

| 12 | FPT Corporation | 194,094,284 | 193,662,580 | 6% | 116,214,816 |

| 13 | Tien Phong Plastic JSC | 292,695,562 | 274,909,342 | 37% | 230,918,667 |

| 14 | TRAPHACO JSC | 194,094,284 | 193,662,580 | 36% | 116,214,816 |

| 15 | DOMESCO Medical Import Export JSC | 292,695,562 | 274,909,342 | 35% | 230,918,667 |

자료: SCIC

한국 기업의 베트남 전략 투자 기회

김대견 KOTRA 글로벌 M&A 팀 과장은 한국 투자자들의 최근 M&A 트렌드, 투자성향, 특징과 KOTRA 글로벌 M&A 사업팀의 성공 M&A 지원 사례에 대해 전했다.

한국 기업의 베트남 전략 투자 기회

자료: KOTRA M&A팀, KOTRA 하노이무역관 종합

1)한국의 해외 투자 현황

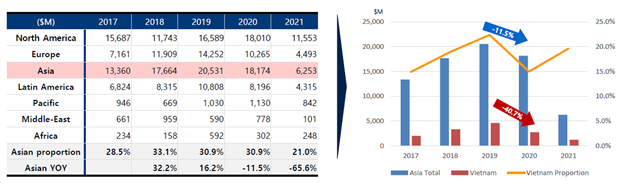

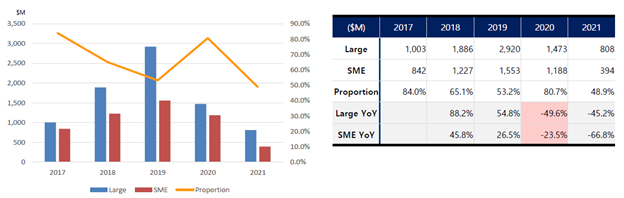

KOTRA에 따르면 코로나19로 인하여 2019년 대비 2020년 한국의 해외 투자규모는11.7% 감소 했다. 이 중 대기업의 해외 투자는 약 11.8% 하락하였고, 중소기업의 해외 투자는 26.4% 하락을 보였다. 하락의 원인은 중소기업이 대기업에 비하여 투자 방향이나 전략이 다른 특징을 가지고 있기 때문이다. 2017년 한국의 해외 투자 한 건 당 평균 투자 금액이 390만 달러인 것에 비해 2019년에는 투자 건 당 평균 투자금액이 540만 달러로 상승하였다. 투자 건수는 줄어들었음에도 불구하고 투자 규모가 상승한 원인은 한국의 대기업 투자규모가 중소기업을 능가했기 때문이라고 분석했다. 한국의 해외투자는 주로 북미와 아시아에 집중되어 있다. 2020년 한국의 대아시아 투자규모는 181억 7,400만 달러로 아시아는 한국의 전체 해외 투자규모의 30.9%를 차지하고 있는 것을 볼 수 있다. 2020년에는 코로나19 때문에 전년 대비 대아시아 투자규모가 11.5% 감소한 바 있다.

한국의 해외 투자 규모 추이 (2017-2021)

(단위: US$ 백만, %)

자료: 자료: KOTRA 글로벌 M&A 팀

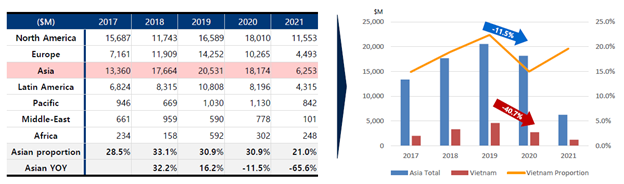

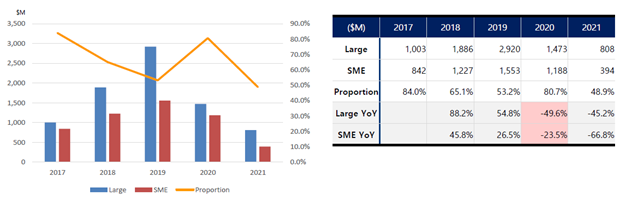

한국이 2020년 베트남에 투자한 규모는 전년 대비 40.7% 감소했다. 한국의 아시아 전체 투자규모 감소 비율은 11.5%인 것에 반하여 3배 가까이 높은 감소율을 보였다. 특히 2020년 한국이 베트남 대기업에 투자한 규모는 14억 7,300만 달러로 전년 대비 49.6% 감소했으며, 중소기업 투자 규모는 11억 8,800만 달러로 전년 대비 23.5% 감소했다.

한국의 대 베트남 중소기업·대기업 투자 추이 (2017~2021)

(단위: US$ 백만, %)

자료: KOTRA 글로벌 M&A 팀

2)한국의 투자 트렌드

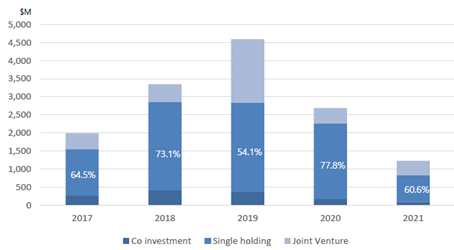

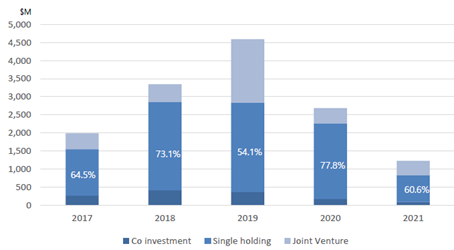

KOTRA는 한국 기업은 성장하는 해외 시장 진출을 목적으로 투자하는 성향이 두드러진다고 전했다. 2020년 한국의 해외 투자를 성향 별로 분석하면 로컬 시장 진입 (61%), 저렴한 인건비(22%), 수출전략기지(12%), 현지 자원 조달 (2%), 기타(3%) 에 해당한다. 또한 한국의 투자자들은 합작투자나 협력투자 보다는 대주주 형태로 단일 투자를 하는 형태가 주를 이룬다. 2020년 한국 투자기업의 주주형태를 보면, 단일 주주 기업은 77.8%로 압도적으로 많으며, 합작투자, 공동투자의 형대가 뒤를 잇는다.

한국 투자기업의 주주형태 비율 (2017-2021)

(단위%)

자료: KOTRA 글로벌 M&A 팀

한국 기업이 주로 관심을 보이는 투자 분야는 제조업, 공공 인프라, 소비재 분야를 들 수 있다. 제조업 분야에서는 자동차 지원산업 (배터리, 전자기판, 전기차 충전 설비, 친환경 내장재)등이 인기 있는 투자 분야이며, 코로나19로 인하여 개인위생 용품, 코로나19 백신 및 제약 등에도 관심을 보였다.

인프라 및 공공사업 분야로는 그린 뉴딜 정책으로 대변되는 신재생 에너지와 친환경 발전이 주요 투자 분야이다. 오프쇼어 풍력발전, 태양열 발전, 수자원 처리 및 공급, 항구 설비, 물류 및 도로 공사 등을 예로 들 수 있다. 또한 FMCG(일용소비재) 시장 및 소매업 분야도 여전히 매력적인 투자처이다. 소형가전, 식·음료분야, 섬유·의류, 화장품, 세제 관련 분야는 꾸준한 사랑을 받고 있다.

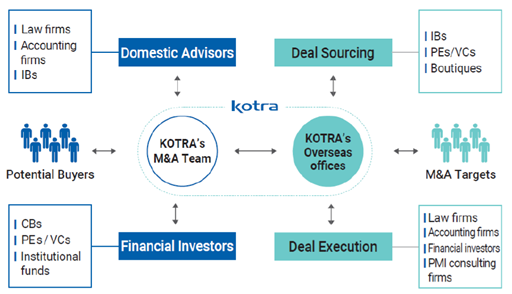

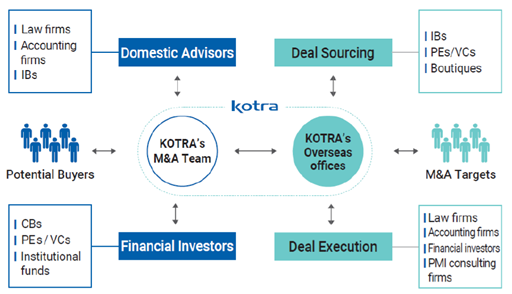

3) KOTRA M&A 팀의 지원정책 및 성공사례

KOTRA M&A팀은 한국 중소기업의 국경을 초월한 기업 인수합병 (M&A), 합작투자(Joint Venture), 자산 거래 및 비즈니스 이전 거래를 지원하고 있다.

KOTRA M&A 팀의 중소기업 해외 투자 지원 구조

자료: KOTRA 글로벌 M&A 팀

KOTRA M&A팀은 KOTRA 하노이·호치민무역관과 공동으로 2020년 중외제약 베트남이 현지기업인 EUVIPHARM 제약을 인수하는 과정을 지원한 바 있다. KOTRA M&A 팀은 투자 대상 물색, 주요 로펌 및 회계법인과 공동으로 투자 자문을 지원하며, 현지의 법률 문제를 알아보고 투자 사업 등록 등을 지원한다. 앞으로도 KOTRA M&A팀은 현지 무역관과 공동으로 한국 중소기업의 해외 투자 사업을 적극적으로 지원할 계획이다.

KOTRA M&A팀의 지원으로 성사된 중외제약 베트남(JW Pharmaceutical)의 EUVIPHARM 인수 합병

자료: KOTRA M&A 팀

딜로이트 베트남, 베트남의 시장 분석

이어 딜로이트 베트남의 손원식 회계사는 베트남의 M&A 투자 현황 분석 자료를 발표했다.

딜로이트 베트남의 베트남 M&A 현황 발표

자료: 딜로이트 베트남, KOTRA 하노이무역관 종합

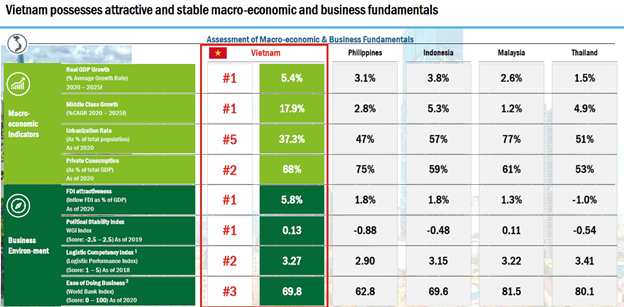

베트남은 아세안 지역의 다른 국가에 비해 안정적인 거시경제와 기초 경제를 보유한 국가라고 밝혔다. 딜로이트는 코로나19로 인하여 베트남 정부에서 2021년 연간 경제 성장률을 4.8%로 예상하는 와중에도 베트남의 2020년부터 2025년까지 연평균 경제 성장률은 5.4%를 보일 것으로 전망했다.

베트남의 안정적인 거시경제와 경제 기초

자료: 딜로이트 베트남

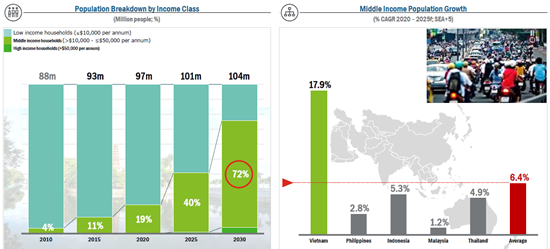

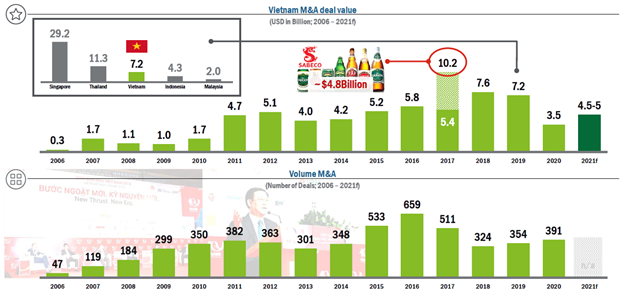

베트남은 2020년 인구의 19%를 중산층으로 보유 중이나, 2030년까지 인구의 72%가 중산층으로 올라갈 전망이다. 2020년부터 2025년까지 연평균 성장률을 기준으로 아세안 국가의 중산층 성장률 평균은 6.4%이나, 베트남은 17.9% 성장할 것으로 예상되어 주변 국가들에 비해 월등한 소득증대를 이룰 전망이다.

베트남 중산층 관련 지표

| 베트남의 인구 대비 중산층 비율 추이 (2010-2030) | 중산층 연평균 성장률 전망 (2020-2025) |

| (단위: US$ 백만, %) | (단위:%) |

자료: 딜로이트 베트남

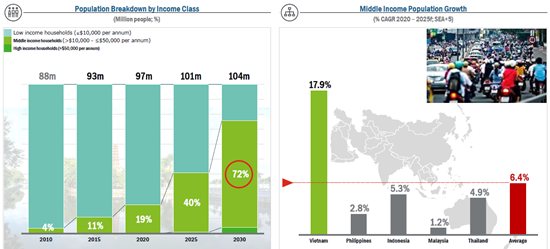

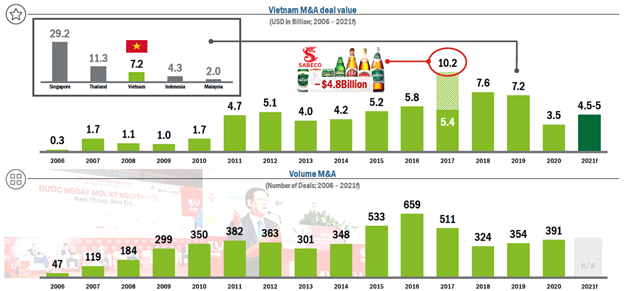

2017년 베트남의 M&A 거래규모는 102억 달러를 기록했다. SABECO가 베트남 연간 전체 M&A 거래규모의 절반에 해당하는 48억 달러 규모의 거래를 성사시키며 정점을 기록한 바 있다. 이후 2018년 76억달러, 2019년 72억달러로 감소세를 보이다가 2020년에는 코로나19로 인하여 기존의 절반인 35억 달러로 떨어졌다. 딜로이트는 2021년 M&A거래규모가 45억~50억 달러 규모로 다소 반등할 것으로 전망했다.

베트남의 M&A 거래 규모 추이 (2006-2021)

(단위: US$ 십억, 개)

자료: 딜로이트 베트남

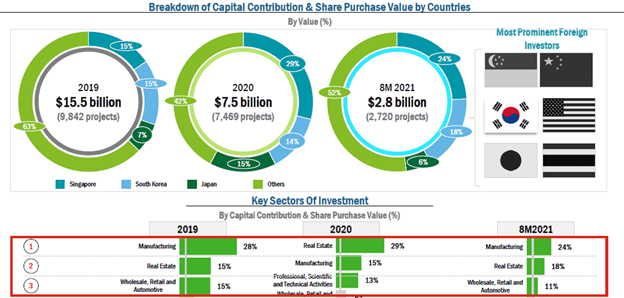

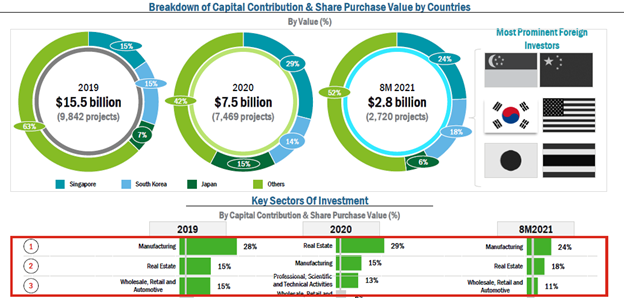

딜로이트는 2019년 베트남으로 투자된 자본 규모는 155억 달러, 사업 건수는 9,842건이었으며, 2020년에는 75억 달러, 7,469개의 사업이 투자되었다고 밝혔다. 2021년 8월 기준으로는 280억 달러, 2,720개 사업이 투자되었다.

주요 투자국가는 싱가포르, 한국, 일본 등이며, 투자분야는 2019년 제조업, 부동산업, 소매업 순에서 2020년 부동산업, 제조업, 기술 및 제약업으로 변동되었고, 2021년 8월 기준으로는 제조업, 부동산업, 소매업 순으로 투자되었다고 밝혔다. 특히 한국은 3년 연속으로 최대 투자국 순위 3위안에 드는 주요 투자국이며 누적 투자규모는 360억 달러에 달할 정도로 베트남에 투자하는 해외국가 중에서 한국이 차지하는 비중이 크다.

해외기업의 베트남 투자규모 추이 (2019년~2021년 8월)

(단위:US$ 십억, 개, %)

자료: 딜로이트 베트남

2017년부터 2021년까지 딜로이트가 선정한 주요 M&A 투자유치 건은 2017년 이루어진 KB Securities와 베트남 마리타임 뱅크의 3,300만 달러 규모 거래, 2018년 한화생명과 빈그룹의 4,020만 달러 규모 거래, 2019년 GIC와 빈커머스(VinCommerce)의 5억달러 규모 거래, 하나은행과 BIDV의 8억 7,600만 달러 규모 거래, SK와 VinGroup의 10억달러 규모 거래, 2021년 GS에너지가 비나캐피탈(Vinacapital)과 합작 투자를 성사시킨 31억 달러 규모의 롱안 LNG 발전소 사업 등이 있다.

해외 기업의 베트남 기업 M&A 주요 거래 (2017-2021)

자료: 딜로이트 베트남

딜로이트는 해외 투자사들이 투자하기에 유망한 베트남의 사업 분야로 소매업과 헬스케어 분야를 으뜸으로 삼았으며, 뒤를 이어 금융 서비스, 에너지 및 인프라 분야, 기술 및 발전 분야, 부동산업 및 건설업, 국영기업의 민영화 등을 꼽았다.

베트남의 투자 유망 분야

자료: 딜로이트 베트남

딜로이트의 베트남 M&A 현황 발표가 끝난 이후에는 AWR Lloyd의 베트남 M&A유망분야 및 투자기회에 대한 발제가 있었으며, 이후 개별 질의에 대해서 이메일로 답변을 지원하였다.

시사점

웨비나 진행 동안 베트남 국가자본투자공사(SCIC)가 제시한 민영화 대상 국영 투자기업 리스트에 관심을 보인 투자자문회사는 총 4개가 있었으며, KOTRA의 투자 M&A팀은 관심을 보인 참가 한국 기업의 의향을 파악하고, 투자 매물 발굴을 지원하며 팔로우업을 할 계획이다. 또한 이번 웨비나를 통하여 KOTRA가 M&A과정을 지원하게 된 분야는 건설(2개사), 물류(1개사), 제약 (2개사), 철강(1개사)등 총 6개 프로젝트가 있다.

코로나19로 인하여 2021년 3분기 베트남 경제는 사상 유례가 없던 마이너스 성장을 기록했으나, 백신 보급률이 높아지고, 4분기부터 조업 정상화가 시장되면서 다시 플러스 성장을 보일 것으로 예상되며, 이에 따라 기존에 답보상태로 유지되던 공공투자 및 공공기업 매각 분야가 다시 활기를 띌 것으로 전망된다. 해당 웨비나는 KOTRA 하노이 무역관 홈페이지에서 다시보기가 가능하며, 베트남 기업에 투자의향이 있는 한국의 투자자문회사 혹은 중소기업은 KOTRA M&A 센터 전화 02-3497-1110, 이메일 mna@kotra.or.kr으로 문의가 가능하다.

참고자료: ‘한-베 M&A 웨비나 2021’ 영상 다시 보기 링크

자료: KOTRA, SCIC, 딜로이트 베트남, KOTRA 하노이무역관 종합