2분기 영업이익 1528억원 어닝서프라이즈

전기차 모멘텀 본격화, 사상 최대실적 기대

[글로벌이코노믹 최성해 기자] 삼성SDI가 중대형 전지 쪽으로 모멘텀을 강화하며 주가도 승승장구하고 있다. 특히 전기차 배터리 쪽으로 성과가 가시화하며 투자자들의 가슴을 설레게 하고 있다. 전기차배터리 부문의 미래가치가 반영되면 지금보다 주가도 레벨업할 것으로 전망하고 있다. .전기차 모멘텀 본격화, 사상 최대실적 기대

◇ 중대형 전기모멘텀 본격화, 견조한 국내 및 해외 전력용 ESS 판매 증가

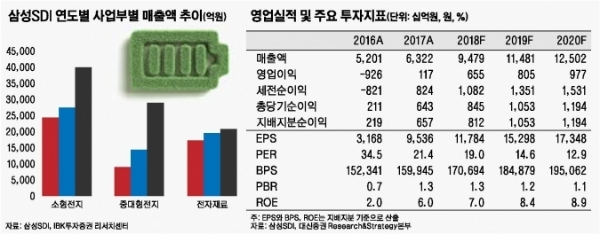

삼성SDI의 지난 2분기 매출액은 2조2480억원으로 전분기 대비 17.8% 늘었다. 같은 기간 영업이익은 1528억원으로 두 배 이상 늘며 시장 기대치를 웃돌았다.

김운호 IBK투자증권 연구원은 "중대형 전지가 성장을 주도했다"며 "소형전지 영업이익률(OPM)은 10%대를 유지했다"고 말했다.

어규진 이베스트투자증권 연구원은 "원통형과 폴리머 중심 소형 전지의 고수익성(OPM +9.9%)이 유지됐다”며 ”특히 국내향 상업용 및 전력용 ESS(에너지 저장장치)의 매출이 지속되며 중대형 전지 수익성이 흑자전환에 성공한 것으로 판단된다”고 말했다.

흥미로운 사실은 지금보다 하반기의 실적 전망이 밝다는 것이다.

증권가는 이구동성으로 3분기 어닝서프라이즈를 점치고 있다.

IBK투자증권은 삼성SDI의 3분기 매출액은 2조5442억원, 영업이익은 1934억원으로 각각 전분기 대비 13.0%, 26.6% 증가할 것으로 보고 있다.

유진투자증권도 3분기 실적을 매출액 2.52조원(+12.3%qoq, +47.8%yoy), 영업이익 2011억원(+31.6%qoq, +234.1%yoy)으로 점치고 있다. 부문별 영업이익은 소형전지 1283억원, 중대형전지 19억원, 전자재료 709억원으로 추정된다.

노경탁 유진투자증권 연구원은 “견조한 국내 및 해외 전력용 ESS 판매 증가와 신규 EV(전기차) 및 PHEV(플로그인 하이브리드)향 배터리 공급이 본격화하고 있다”며 “하반기 플래그십 스마트폰 출시에 따른 폴리머 전지 및 전자재료 공급 확대, 고마진 원통형 애플리케이션 다변화 등으로 실적이 호조세를 이어갈 것”이라고 말했다.

3분기 어닝서프라이즈 폭이 예상을 넘을 것이라는 분석도 있다. 대신증권은 3분기 영업이익을 2088억원으로 전년 대비 248%, 전분기 대비 37% 대폭 늘며 현재 시장컨센서스(1746억원) 대비 20% 가까이 웃돌 것으로 추정하고 있다.

박강호 대신증권 연구원은 “IT 대형주의 실적이 긍정적인 가운데 삼성SDI는 영업이익 증가가 컨센서스에 반영되지 않은 점, 최근 코발트 가격 하락과 환율 변화(8월까지 원·달러 평균환율은 2분기 대비 3.8% 상승)를 반영하면 올해 실적 증가가 다른 IT기업 대비 높다”고 분석했다.

◇ 전기차(EV) 배터리 부문 내년 흑자전환 전망, 중국발 모멘텀 기대고조

기술적으로도 전기차 대중화에 필수인 고용량 급속 충전을 위한 혁신 소재와 첨단기술을 개발 중이다. ‘그래핀 볼’(용량을 45% 높일 수 있고 충전 속도도 5 배 빠름), ‘전고체 전지’(소재와 용량 및 안전성을 동시에 개선) 등이 대표적이다. 헝가리 부다페스트 인근 괴드시에 약 33만㎡ 규모로 약 5만대 분량의 전기차용 배터리 생산공장도 준공했다.

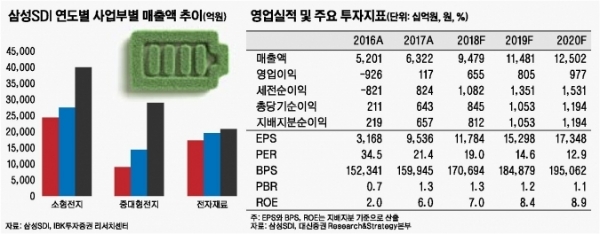

소현철 신한금융투자 연구원은 “최근 BMW 디젤차 이슈로 전기차 전환 속도가 더욱 가속화할 것”이라며 “자동차용 배터리 매출액은 2017년 9870억원, 2018F 1조5540억원, 2019F 2조3250억원, 20F 3조1210억원으로 연평균 46.8% 성장할 것”이라고 내다봤다.

최보영 바로투자증권 연구원은 "삼성SDI의 주요 고객사는 BMW, 폭스바겐, 피아트 크라이슬러 등 세계적인 자동차메이커다”며 “지속적인 매출 상승으로 2020년 흑자전환이 기대된다”고 말했다.

중국발 호재도 기대 대목이다. 2019년 중국의 보조금 지급 대상에 한국 업체가 포함될 경우 자동차배터리 부문 실적이 수직 상승할 수 있다.

박강호 대신증권 연구원은 “미중 무역분쟁 및 중국 배터리 업체의 글로벌 진출 확대로 규제완화가 기대된다”며 “중국 내 전기자동차 보조금 대상에 한국업체가 재진입하면 삼성SDI는 배터리 내 밀도 개선(동일한 크기 내에서 용량 확대)한 3세대 배터리 생산을 시작으로 중대형전지의 수익성이 획기적으로 개선될 것”이라고 전망했다.

이 같은 호재가 맞물려 올해 사상 최대 실적을 달성할 전망이다. 이베스트투자증권은 올해 실적은 매출액 9.2조원(+45.7%), 영업이익 5227억원(+347%/OPM +5.7%)으로 역대 최대 실적을 올릴 것으로 낙관했다

어규진 이베스트투자증권 연구원은 “반도체 소재를 중심으로 전자재료 부문의 고수익성이 지속되는 가운데 원형과 폴리머 중심의 소형전지의 수익성이 호조되고 ESS와 전기차용 베터리 판매의 동반 상승이 기대된다”며 “상반기 부진했던 삼성디스플레이도 하반기 신규 아이폰의 정상 출시로 영업이익이 개선되고 순이익이 전년 대비 추가로 개선될 것”이라고 말했다.

김철중 미래에셋대우 연구원은 "견조한 실적의 견인차는 기존 애플리케이션(스마트폰, 노트북 등)이 아니라 전방 수요 성장이 예상되는 신규 애플리케이션(EV, ESS, Non-IT 원통형)”이라며 “질적 성장에 따라 주가도 리레이팅이 기대된다”고 덧붙였다.

◇투자지표, 자존심 회복….안정성 튼튼, 성장성 탄탄

실제 안정성의 바로미터격인 유동비율은 평균 이상이다. 에프앤가이드에 따르면 지불능력 판단 지표인 유동비율(이하 연결 기준)은 2분기 말 기준 142.7%다.

유동비율은 유동자산을 유동부채로 나눈 수치다. 지난해 기준 유동자산은 4조6018억원, 유동부채는 12조2866억원이다. 유동비율은 통상 200% 이상으로 유지되는 것이 바람직하다. 200% 아래이나 갑작스런 외부 충격에 흔들릴 허약한 수준은 아니다.

사실이다. 매출액 증가율은 47.9%로 정상수준으로 복귀했다. 비용에 속하는 판매와 관리비 증가율은 16.8%이고 영업이익은 흑자로 전환했다. .

이에 따라 법인세·이자·감가상각비 차감 전 영업이익(EBITDA)증가율은 무려 219.0%을 기록했다. 주당순이익(EPS)증가율은 -15.3%로 하락했다.

삼성SDI은 성장성은 본궤도에 오르는 모습이다. 2분기 연결기준 매출액은 4조1568억원, 영업이익은 2248억원을 기록했다.

매출로부터 얼마만큼의 이익을 얻느냐를 나타내는 매출총이익률은 20.7%에 달한다. EBITDA를 영업수익으로 나눈 EBITDA 마진율은 11.9%다.

아울러 자산이나 자본 대비 수익성의 경우 평균보다 소폭 높다. 기업의 총자산에서 당기순이익이 차지하는 비율인 총자산이익률(ROA)은 3.3%다. 지배주주순이익(연율화)을 지배주주지분(평균)으로 나눈 수치인 ROE는 4.1%로 수익성은 우수하다고 하겠다.

◇기업개요와 지분분석,·최대주주 삼성전자 외 특수관계인 20.69%

반기보고서에 따르면 삼성SDI는 소형전지, 중·대형전지 등을 생산 판매하는 에너지솔루션 사업 부문과 반도체 및 디스플레이 소재 등을 생산 판매하는 전자재료 사업 부문을 영위 중이다.

2000년 리튬이온 2차 전지 사업을 시작해 2008년 판매수량 기준 전 세계 2위, 2010년에는 세계 전지시장에서 시장점유율 1위를 차지했다.

리튬이온 2차 전지는 시장점유율이 증가하고 새로운 제품의 선행개발, 원가 경쟁력을 확보하기 위한 지속적인노력을 리튬이온 전지 및 에너지 시장에서 주도권을 잡겠다는 계획이다.

특히 자동차 전지 사업은 시작은 늦었지만 LIB 소형 전지에서 업계 1위로서의 위상과 경험을 바탕으로 Major OEM에 안정적으로 제품을 공급 중이다. 제품에서도 Can Type을 전략화하여 안전성, 원가 및 에너지 밀도 등의 측면에서 경쟁력을 확보했다는 설명이다.

캐시카우격인 ESS(대형전지)는 전기차에 공급하는 배터리와 동일한 배터리를 ESS에 적용해 우수한 기술력과 최고의 안정성으로 제품 경쟁력을 제고했다.

전자재료 부문은 Value Chain 전반에 걸친 전략적 제휴와 협업으로 긴밀한 관계를 구축해 경쟁력이 있다. 단 핵심 원부재료 등에 대해 일본업체 의존도가 높은 것은 극복해야 할 과제다.

에프엔가이드에 따르면 최대주주는 삼성전자로 19.58%의 지분을 보유했다. 삼성문화재단 0.58%, 삼성생명 0.27% 등 특수관계인의 지분을 모두 합하면 총지분은 20.69%에 달한다. 2대주주는 국민연금으로 11.20%, 자사주 4.84%다.

최성해 기자 bada@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[뉴욕증시] 다우·S&P500, 11일 만에 하락](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025050605225805889be84d87674118221120199.jpg)