이미지 확대보기

이미지 확대보기미국 CPI 물가지수가 역대급으로 올랐다. 5월 CPI가 무려 5% 올랐다.

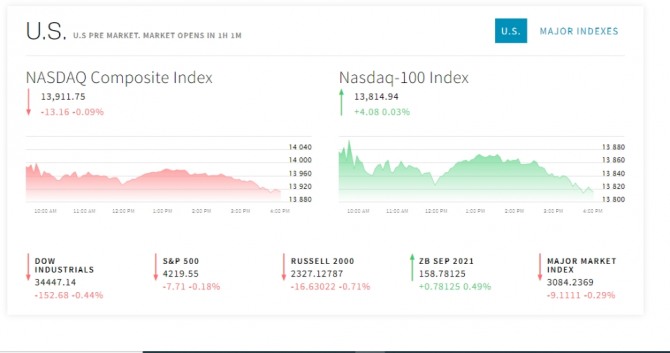

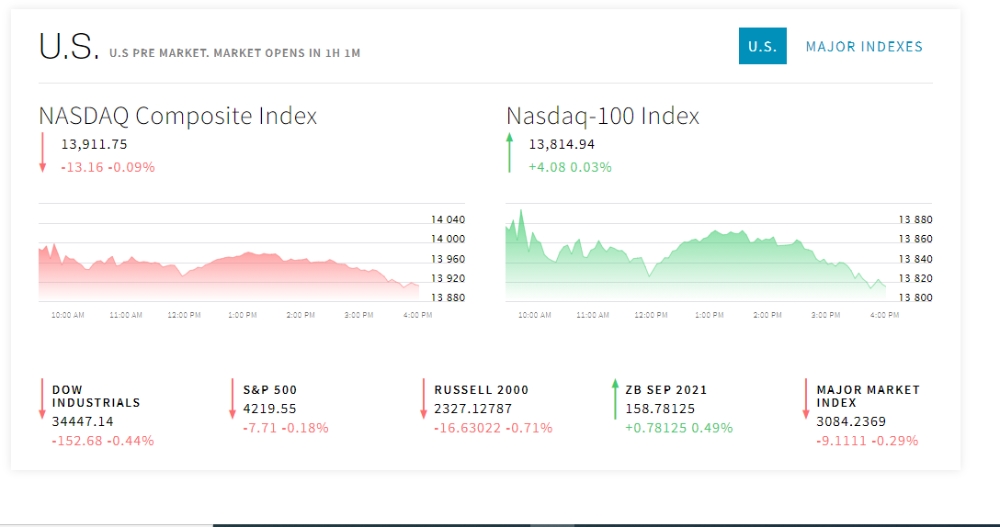

10일 뉴욕증시에 따르면 노동부가 발표한 5월 소비자 물가지수 상승률은 28년 만에 가장 많이 올랐다. 5월 소비자물가지수 CPI와 거기서 식음료와 에너지를 뺀 근원 CPI 상승률 모두 역사적인 수준에 이르렀다. 이 같은 인플레 쇼크에 뉴욕증시에서는 나스닥 다우지수 비상이 걸렸다. 미국 연준은 그러나 여전히 인플레가 일시적이라는 입장이다. FOMC 의 테이퍼링과 금리인상 시계도 바로 가동되지않을 것으로 보인다.

미국의 소비자물가지수(CPI)는 5월중 전달에 비해 0.6% 상승했다. 전년동기에 비해 5.0% 올랐다. 월간 상승률 0.6%는 전달의 0.8%에 비해 낮은 것이지만 전년동기대비 5.0%는 전달의 4.2%를 웃도는 수준이다. 당초 뉴욕증시의 예상치 4.7%도 추월했다. 5.0% 인플레는 2008년 8월의 5.4% 이후 가장 높은 것이다. 2020년 5월의 인플레가 0,2%의 최저치까지 떨어졌던 만큼 '기저 효과'도 크게 작용했다. 에너지와 식품을 제외한 근원 인플레는 연 3.8%로 전달의 3.0%을 웃돌았다. 이는 1992년 6월 이후 최대치이다.

CPI가 크게 올랐지만 비교 대상인 지난해 5월의 물가가 워낙 낮았던 데다 올 5월에는 송유관 해킹으로 가솔린 가격이 크게 오르는 등 계절적 요인이 작용한 것으로 보고 있다. CPI 물가는 2분기 들어서는 5%까지 확대되며 뜨거운 폭발세를 보이고 있다. 항공료부터 호텔까지 모든 가격이 급등하고 있다.

뉴욕증시가 5월 CPI에 주목해 온 것은 연방준비제도(Fed) 즉 연준이 통화긴축족으로 방향을 트는 것 아니냐하는 우려 때문이다. 연준은 그러나 여전히 인플레가 일시적이라는 입장이다. 다음 주 열리는 FOMC 정례 회의에서도 테이퍼링과 금리인상 논의가 본격적으로 이루어지지는 않을 전망이다. FOMC는 인플레이션 압력이 일시적인지 지속적인지를 두고 정밀 분석에 들어갔다.

주택 임대료가 변수이다. CPI의 30% 이상을 주거 비용이 차지하고 있다. 미국의 일부 도시에서는 임대료가 바닥을 찍었다. 임대료 상승 기간이 길어질 수 있고, 전반적인 인플레이션 수치가 예상보다 커질 수 있다는 것"이라고 강조했다.

미국의 투자은행 웰스파고는 경제 재개와 관련한 눈에 띄는 물가 상승세 외에 기조적인 흐름을 살펴봐야 한다고 밝혔다. 월스파고는 한 물가 보고서에서 를 통해 "항공료와 호텔, 행사 입장료 등은 모두 큰 폭의 가격 상승을 보였고 4월 CPI 상승세에 크게 기여했다"면서도 :그러나 이들 범주는 단지 작년 하락세를 회복하는 것일 뿐이며, 연준이 이에 동요하지는 않을 것 같다"고 진단했다. 웰스파고는 또 "주택 임대료와 의료 서비스 등 근원 CPI의 50%가량 차지하는 항목의 가격 상승세는 제한적이었다"고 분석했다.

한편 하루전 전날 나온 중국의 5월 생산자물가지수(PPI)는 전년 동월 대비 9.0% 상승했다. 이는 시장 전망치(8.5%)를 상회한 것이다. 그럼에도 미국 뉴욕증시에는 큰 영향을 미치지는 않았다. 중국의 5월 CPI 상승률은 1.3%로 나왔다. .

지난달 4월 미국의 소비자물가 지수(CPI)가 전달에 비해 0.8% 상승했다. 특히 식품과 에너지 부문을 제외한 '근원' 소비자물가는 0.9% 상승했다. 이는 1982년 4월 이후 가장 높은 것이다. 미국 CPI는 4월까지 12개월 간의 연 누적 통계에서 4.2%나 상승한 것으로 집계되었다. 이는 13년 전인 2008년 9월(4.9%) 이후 가장 높은 연 상승률이다. 연 누적의 근원 소비자물가 상승률은 3.0%를 기록했다.

물가가 뚜렷이 오르기 시작한 3월에는 연 누적 근원 상승률이 1.6%였다. 3월의 일반 상승률은 0.6%였고 누적 일반상승률은 2.6%였다. 이것이 4월에 0.8% 및 4.2%로 뛴 것이다. 근원 부문에서 특히 3월 0.3%였던 월간 상승률이 0.9%로 급등했으며 연 누적치는 1.6%에서 4월 3.0%가 상승한 것이다.

미 연준은 코로나19가 본격화한 지난해 3월3일 기준금리를 0.50%p를 긴급인하한 뒤 곧 바로 3월15일 1.00%p를 연속 인하해 0.25~0%의 제로금리를 단행했었다. 이후 연준은 6월과 9월 정책이사회에서 '평균물가 목표제'를 제시하며 코로나19 경제재가동을 위해 물가가 연준 목표치 2%를 다소 상회하더라도 2023년까지 3년 간의 제로 금리의 동결 의지를 표명했다. 4월 소비자물가가 급등한 뒤에도 제롬 파월 연준 의장은 인플레 허용 방침을 유지했다. 4월 월간 물가상승 중 중고차 부문은 전달에 비해 10.0%가 뛰었다. 는 1953년 관련 통계작성 후 최고치라고 노동부는 말했다.

뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수와 스탠더드앤드푸어스(S&P)500지수 그리고 기술주 중심의 나스닥지수 연일 요동치고 있다. 인플레 상황과 테이퍼링 금리인상 전망에 따라 븝등락을 하고 있다. 올 8월 말이나 9월에 미국 연방준비제도(Fed·연준)의 테이퍼링(자산매입 프로그램 축소)에 대한 가이던스(안내 지침)가 나오면 뉴욕증시가 크게 동요할 것을 보인다.4분기 테이퍼링이 이슈가 되면서 변동성이 더 커질 수 있다

김대호 글로벌이코노믹 연구소장 tiger8280@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[뉴욕증시] ‘트럼프 풋’ 힘입어 일제히 폭등](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=270&h=173&m=1&simg=2025041005224407711be84d87674118221120199.jpg)