Federal Reserve issues FOMC statement

이미지 확대보기

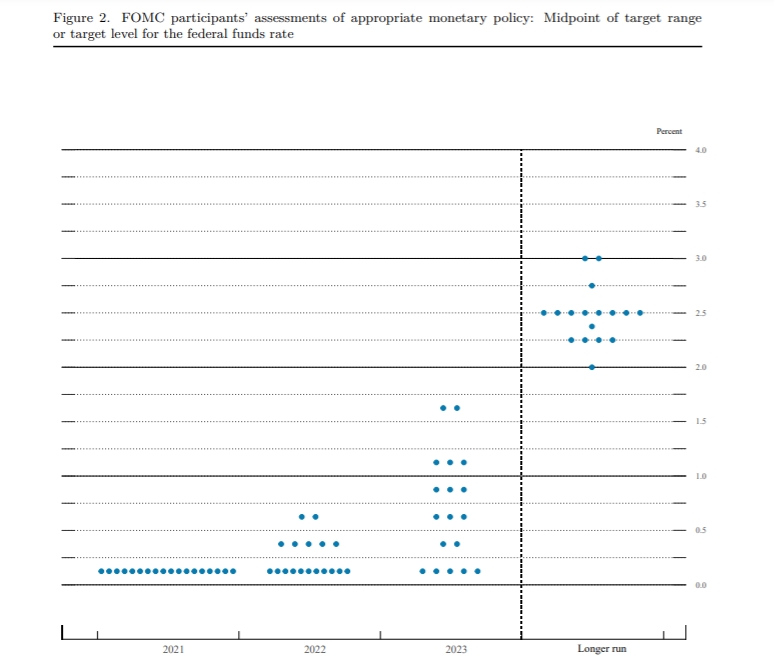

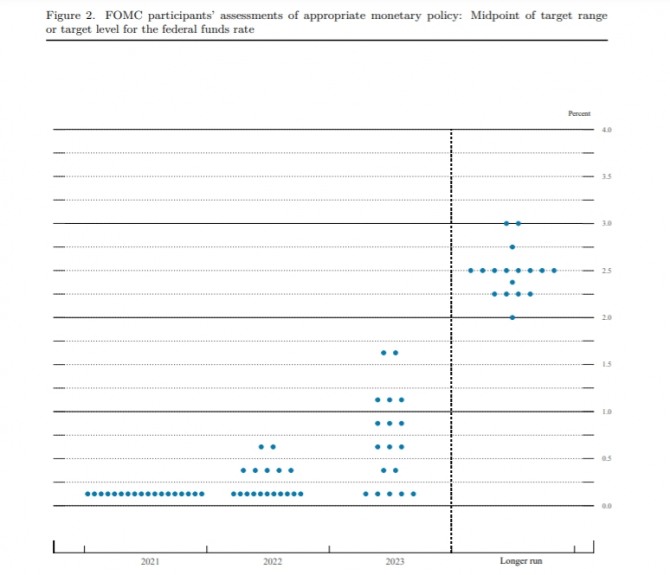

이미지 확대보기17일 뉴욕증시에 따르면 연준이 이날 내놓은 점도표(dot plot)에서는 2023년 두 차례 금리 인상이 이뤄질 것으로 보인다. 2023년까지 제로금리 수준을 유지할 것이라는 기존 입장보다 금리인상의 시점이 앞당겨진 것이다. 점도표는 FOMC 위원들의 향후 금리 전망을 보여주는 대표적인 지표다.

FOMC 위원 18명 가운데 13명이 2023년 연준이 금리를 인상할 것으로 예상했다. 그 중 대다수인 11명이 두 차례 금리 인상을 점쳤다. 위원 7명은 2022년에 금리가 인상될 수 있다는 견해를 보였다. 오는 2023년 말까지 현행의 제로 금리가 유지될 것이라는 전망을 제시한 위원은 5명이다. 이런 전망은 지난 3월 FOMC 회의 때보다 ZMRP 앞당겨진 것DLEK. 당시에는 4명이 2022년에, 그리고 7명이 2023년에 금리가 인상될 가능성이 있다는 입장이었다.

미국 뉴욕증시는 연방공개시장위원회(FOMC) 이후 하락했다. 16일(미 동부시간) 뉴욕증권거래소(NYSE)에서 다우존스30산업평균지수는 265.66포인트(0.77%) 하락한 34,033.67로 마쳤다. 스탠더드앤드푸어스(S&P)500지수는 22.89포인트(0.54%) 떨어진 4,223.70에 , 그리고 기술주 중심의 나스닥지수는 전장보다 33.17포인트(0.24%) 밀린 14,039.68로 마쳤다. 다우지수와 S&P500지수는 장 초반부터 보합권에서 등락하다 FOMC 결과에 낙폭을 확대했다.

연방준비제도(Fed·연준)는 이날 기준금리를 제로(0~0.25%) 수준으로 동결하고, 경제를 지원하기 위해 계속 완화적 기조를 유지하겠다고 밝혔다. 자산 매입 프로그램과 관련해서도 변화를 주지 않았다.

다만 많은 위원들이 연준의 첫 금리 인상이 2023년말까지는 이뤄질 것으로 예상해 이전보다 금리 인상 시점은 당겨질 것으로 봤다.

이날 시장 참가자들은 연준 위원들의 금리 전망치를 담은 점도표를 주시해왔다.

올해는 18명의 위원들 중 아무도 금리 인상을 예상하지 않았으나 2022년말까지 금리가 인상될 것으로 예상한 위원이 7명으로 지난 3월 회의 때의 4명에서 늘어났다.

또한 2023년말까지 금리가 인상될 것으로 예상한 위원은 13명으로 동결을 예상한 5명을 크게 웃돌았다. 지난 3월에는 2023년까지 금리가 인상될 것으로 본 위원은 7명에 그쳤었다.

이에 따라 2023년 말까지 위원들의 금리 중간값은 0.6%로 현재의 0.1%에서 0.5%포인트 높아졌다. 이는 두 차례 금리 인상을 예상한 것으로, 2023년 금리 인상을 점친 위원 중에서 11명이 최소 2차례의 금리 인상을 예상했기 때문이다.

지난 4월과 5월 소비자물가지수(CPI)가 각각 4.2%, 5% 오르면서 물가상승률 압박이 커졌으나 연준은 공급망 차질과 기저효과에 따른 일시적 현상일 것이라는 점을 재확인해줬다.

그럼에도 연준 내에서는 물가 상승 압력에 더 일찍 대응해야한다는 목소리가 커지고 있는 것으로 풀이된다.

제롬 파월 연준 의장은 이날 기자회견에서 자산 매입 축소와 관련해 연준이 사전에 이를 알릴 것이라는 점을 강조했으며, 위원들의 금리 전망치는 가감해서 들어야할 필요가 있으며 먼 미래의 일이라고 강조했다.

또한 경제 재개로 인해 다양한 요인들이 인플레이션이 예상보다 오래 더 지속적일 가능성을 야기한다고 지적했으나 연준의 전망대로 수그러들 것으로 내다봤다.

10년물 국채금리는 FOMC 회의 결과에 1.559%까지 올랐다. 이는 지난 6월 7일 이후 최고치다.

연준의 금리 인상 전망에 민감한 2년물 금리는 0.203%로 4bp 가까이 상승했다. 이는 2020년 6월 16일 이후 최고치다.

달러화 가치를 보여주는 달러지수는 이날 90.30수준에서 거래되다 결과 발표 이후 91.365 수준까지 올랐다. 몇시간만에 1% 가까이 급등했다.

조 바이든 미국 대통령과 블라디미르 푸틴 러시아 대통령과의 첫 정상회담은 긍정적인 분위기 속에서 끝이났다.

미국 노동부는 5월 수입 물가가 전월 대비 1.1% 상승했다고 발표했다. 월스트리트저널(WSJ)이 집계한 전문가 예상치 0.7% 상승을 상회했다.

뉴욕증시 전문가들은 이날 결과는 시장이 예상한 것보다 더 매파적이었다고 진단했다.

통화정책에 있어 매파적이라는 말은 인플레이션에 대해 더욱 강경하게 대응해야한다는 의미로 사용된다.

푸르덴셜의 퀸시 크로스비 수석 시장 전략가는 월스트리트저널에 "이번 성명에 대한 증시 반응은 매도로 나타났으며 10년물 금리는 위쪽을 향했다"라며 "요지는 이날 성명은 시장이 예상했던 것보다 더 매파적이었다"라고 말했다.

미국 시카고상품거래소(CME) 페드워치에 따르면 연방기금(FF) 금리선물 시장은 올해 12월 25bp 기준금리 인상 가능성을 2.2%로 반영했다. 시카고옵션거래소(CBOE)에서 변동성지수(VIX)는 전장보다 1.13포인트(6.64%) 오른 18.15를 기록했다.ㅁ

Federal Reserve issues FOMC statement

For release at 2:00 p.m. EDT

Share

The Federal Reserve is committed to using its full range of tools to support the U.S. economy in this challenging time, thereby promoting its maximum employment and price stability goals.

Progress on vaccinations has reduced the spread of COVID-19 in the United States. Amid this progress and strong policy support, indicators of economic activity and employment have strengthened. The sectors most adversely affected by the pandemic remain weak but have shown improvement. Inflation has risen, largely reflecting transitory factors. Overall financial conditions remain accommodative, in part reflecting policy measures to support the economy and the flow of credit to U.S. households and businesses.

The path of the economy will depend significantly on the course of the virus. Progress on vaccinations will likely continue to reduce the effects of the public health crisis on the economy, but risks to the economic outlook remain.

The Committee seeks to achieve maximum employment and inflation at the rate of 2 percent over the longer run. With inflation having run persistently below this longer-run goal, the Committee will aim to achieve inflation moderately above 2 percent for some time so that inflation averages 2 percent over time and longer‑term inflation expectations remain well anchored at 2 percent. The Committee expects to maintain an accommodative stance of monetary policy until these outcomes are achieved. The Committee decided to keep the target range for the federal funds rate at 0 to 1/4 percent and expects it will be appropriate to maintain this target range until labor market conditions have reached levels consistent with the Committee's assessments of maximum employment and inflation has risen to 2 percent and is on track to moderately exceed 2 percent for some time. In addition, the Federal Reserve will continue to increase its holdings of Treasury securities by at least $80 billion per month and of agency mortgage‑backed securities by at least $40 billion per month until substantial further progress has been made toward the Committee's maximum employment and price stability goals. These asset purchases help foster smooth market functioning and accommodative financial conditions, thereby supporting the flow of credit to households and businesses.

In assessing the appropriate stance of monetary policy, the Committee will continue to monitor the implications of incoming information for the economic outlook. The Committee would be prepared to adjust the stance of monetary policy as appropriate if risks emerge that could impede the attainment of the Committee's goals. The Committee's assessments will take into account a wide range of information, including readings on public health, labor market conditions, inflation pressures and inflation expectations, and financial and international developments.

Voting for the monetary policy action were Jerome H. Powell, Chair; John C. Williams, Vice Chair; Thomas I. Barkin; Raphael W. Bostic; Michelle W. Bowman; Lael Brainard; Richard H. Clarida; Mary C. Daly; Charles L. Evans; Randal K. Quarles; and Christopher J. Waller.

Implementation Note issued June 16, 2021ㅁ

김대호 글로벌이코노믹 연구소장 tiger8280@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.