이미지 확대보기

이미지 확대보기주식시장에서는 티빙과 웨이브의 합병 추진 소식이 전해지면서 CJ ENM의 주가는 28일 전일보다 6200원(8.36%) 상승한 8만4000원으로 장을 마쳤지만 SK스퀘어는 250원(0.50%) 내린 4만9950원으로 마감돼 대조를 이뤘다.

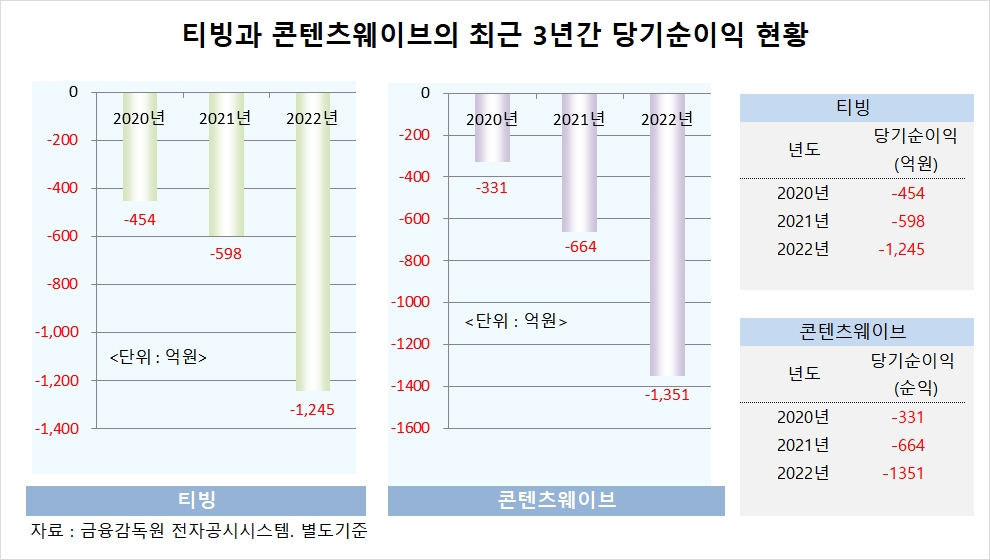

두 회사간 합병이 추진되는 배경엔 계속되는 적자로 인해 통합을 통해 적자를 줄이고 IPO(기업공개) 등 직면한 당면과제를 풀어나가려는 의도로 보인다.

콘텐츠웨이브의 별도기준 당기순이익도 지난 2020년 –331억원, 2021년 –664억원, 2022년 –1351억원으로 적자가 심화되고 있는 실정이다. 콘텐츠웨이브도 올해 3분기 말 797억원의 적자를 기록하며 SK스퀘어의 부담이 가중되고 있는 형편이다.

티빙과 웨이브의 합병은 그동안 수차례 얘기 나온바 있지만 더 이상 지체하다간 토종 OTT가 고사할 수 있다는 절박함이 합병 분위기를 조성하고 있다.

CJ ENM은 티빙 지분 48.85%, SK스퀘어는 콘텐츠웨이브 지분 40.5%를 각각 보유한 최대 주주다. SK스퀘어는 올해 3분기 콘텐츠웨이브의 불균등 유상증자에 따라 지분율이 39.3%에서 40.5%로 증가했다.

티빙과 웨이브가 합병하면 CJ ENM이 합병 법인의 최대주주에 오르고 SK스퀘어가 2대 주주에 오르는 구조다.

티빙과 웨이브가 합병하기 위해서는 가장 먼저 공정거래위원회의기업결합 심사를 거쳐야 한다. 티빙과 웨이브의 합산 시장 점유율이 약 32% 수준이어서 공정위의 판결에 관심이 쏠리고 있다.

SK스퀘어는 웨이브의 콘텐츠 경쟁력 강화를 위해 지난 2019년 2000억원 규모의 5년 만기 전환사채(CB)를 발행해 자금을 마련했다. 미래에셋벤처프라이빗에쿼티(PE)와 SKS PE가 투자자로 나섰고 내년까지 기업공개(IPO)에 성공하지 못하면 원금에 만기 보장 수익률 3.8%를 계산해 상환해야 한다.

티빙의 주요 주주인 네이버 SLL중앙 KT스튜디오지니와 콘텐츠웨이브의 주요 주주인 지상파(SBS, MBC, KBS)가 합병 법인의 주주로 계속 남을지도 관심의 대상이다.

증권가에서는 양사가 합병된다면 모두 지금보다 좋아질 것이라는 점에서는 이견이 없을 것이지만 쉽지는 않을 것으로 보고 있다.

당장 콘텐츠웨이브의 FI(재무적 투자자)인 미래에셋벤처투자의 PE본부와 사모펀드(PEF) 운용사 SKS프라이빗에쿼티가 발행한 2,000억원 규모의 전환사채의 만기가 다가오는데 누적된 적자로 해결 방법이 쉽지 않을 전망이다.

또 공정거래법상 지주사는 비상장 자회사 및 손자회사의 지분을 40% 이상 보유해야 하는데 CJ ENM이 티빙과 웨이브 합병 후 지분율 40%를 유지하려면 상당한 추가 자금이 필요하다는 것도 난제로 꼽힌다.

하나증권 이기훈 연구위원은 티빙과 웨이브 모두 다양한 SI(전략적 투자자)와 FI들이 존재해 모두를 충족하는 거래가 쉽지 않고 내년부터 상당한 적차 축소가 전망되는 티빙이기에 기업 가치나 합병 비율에 있어 웨이브 측의 어느 정도 양보가 필요할 수 밖에 없을 것으로 내다봤다.

이기훈 연구원은 CJ ENM이 넷마블 지분 약 22%(시가 기준 약 1조1000억원)을 담보로 한 교환사채 발행을 준비 중인데 두회사 간의 시너지가 거의 없기에 성공한다면 긍정적인 이슈가 될 수 있고 2조원이 넘는 순차입금에 대한 개선 방안들도 현실화 된다면 상당한 잠재력이 있을 것으로 진단했다.

증권가에서는 CJ ENM이 연초부터 적극적인 재무구조 개선 노력을 언급했지만 현 시점에서 볼 때 오히려 많이 늦어졌다고 지적하고 두 회사의 합병에는 넘어야 할 난관들이 적지 않을 것으로 관망하고 있다.

김대성 글로벌이코노믹 연구소장 kimds@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[속보] 트럼프 “취임 첫날 멕시코·캐나다·중국에 추가 수입 관...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20241126095144021099a1f3094311109215171.jpg)

![[초점] 개혁 칼자루 쥔 머스크, 美 ’유인 전투기’ 사업 손질 가...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20241126084153003319a1f3094311109215171.jpg)