이미지 확대보기

이미지 확대보기국내 상장된 911개 ETF 중 'SOL 미국AI 전력인프라’ ETF가 레버리지 상품을 제외한 ETF 중 최근 3개월 수익률 1위를 기록했다.

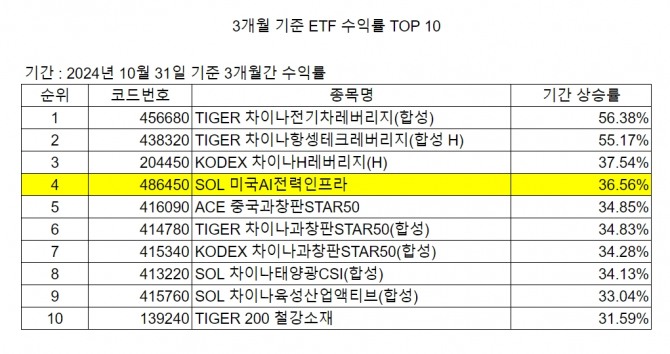

1일 글로벌이코노믹이 지난 31일 기준으로 최근 3개월간 ETF 수익률 상위종목을 분석한 결과 레버리지 ETF를 제외할 경우 SOL 미국AI 전력인프라 ETF의 3개월 수익률은 36.56%로 국내 상장 ETF 중 가장 높은 것으로 나타났다. 레버리지 상품을 포함할 경우에는 타이거 차이나전기차레버리지가 56.38%로 가장 높았다.

순위권 대부분이 중국 관련 ETF로 채워진 가운데 전력인프라 테마 ETF 에서도 독보적인 성과가 눈에 띈다.

우수한 성과는 투자자의 관심으로 이어져 10월 한달 간 개인투자자가 약 150억원을 순매수, 전월 대비 25배 급증한 수치를 기록했다.

이미지 확대보기

이미지 확대보기신한자산운용 김정현 ETF사업본부장은 “SOL 미국AI전력인프라 ETF는 샘 올트먼이 투자한 SMR 기업인 Oklo와 같이 현재 미국 시장에서 투자자들의 관심이 큰 종목들을 편입하는 등 동일 테마의 상품대비 차별화된 종목구성이 강점 .” 이라며 “특히 전력망 시스템설비 등과 함께 데이터센터 가동을 위한 주요 전력원으로 선택 받은 원자력과 SMR(소형모듈원자로)에 약 45% 비중으로 투자할 수 있다.” 고 설명했다.

SOL 미국AI 전력인프라 ETF는 AI시대 전력부족에 대한 해결방법에 초점을 맞춘 ETF로 AI의 구현과정에서 발생하는 엄청난 양의 데이터를 관리/적재할 데이터센터 그리고 데이터센터 가동에 필요한 전력수요와 이를 생산할 수 있는 원자력을 하나의 밸류체인으로 투자할 수 있는 상품이다. △원자력 밸류체인(45%) △전력망 시스템 설비(33%) △데이터센터 인프라(22%) 각각의 섹터에 고르게 투자할 수 있다.

주요 종목을 살펴보면 미국 원자력발전 1위 기업인 Constellation Energy, 미국 원자력 규제 위원회로부터 설계 인증을 받은 SMR 선두기업 NuScale Power, 세계 최대의 우라늄 채굴 기업 Cameco 등의 원자력 대표기업과 함께 미국 최대의 재생에너지 유틸리티 기업인 NextEra Energy, 전력망 사업에 특화시켜 GE에서 분사된 GE Vernova 등의 전력망 시스템 설비기업 그리고 데이터센터 서버 시스템을 위한 전력, 냉각 솔루션을 제공하는 Vertiv Holdings, 데이터센터용 변압기, 배전반 등을 생산하는 Eaton과 같은 데이터센터 관련기업 등으로 구성되어 있다.

김 본부장은 “전력인프라와 원자력은 마이크로소프트, 구글, 아마존 등 미국의 빅테크 기업들이 AI라는 거대한 전방산업의 확산 및 발전과정에서 전력 부족을 예상하고 일찍부터 투자를 진행해왔던 산업으로 그 중요성이 점점 더 부각될 것으로 예상된다.” 며 “동일한 테마의 상품이라 하더라도 투자 지역과 섹터 그리고 종목구성에 따라 성과의 차이가 발생할 수 있기 때문에 투자에 앞서 포트폴리오 구성을 살펴볼 필요가 있다.” 고 말했다.

정준범 글로벌이코노믹 기자 jjb@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.