이미지 확대보기

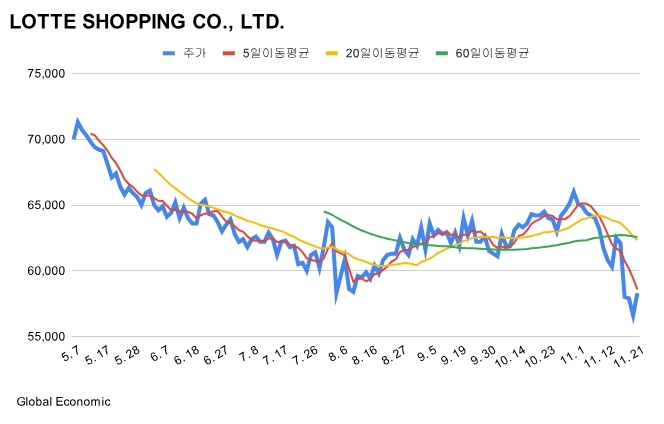

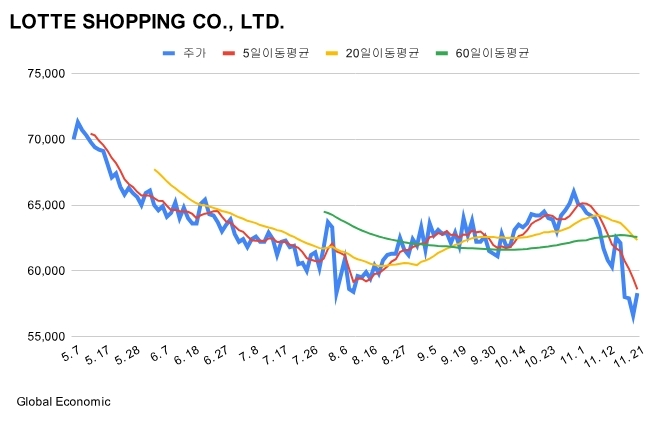

이미지 확대보기21일 한국거래소에 따르면 롯데쇼핑은 전 거래일 대비 1700원(3.00%) 오른 5만8300원에 거래를 마감했다.

이커머스 역시 겨울 의류 판매 증가와 수익성 개선 노력을 통해 적자 폭을 줄일 것이란 게 이 연구원의 예측이다.

지난달부터 롯데마트에서 통합 운영된 오카도 사업은 온·오프라인 그로서리 사업의 시너지 효과를 창출하며 롯데쇼핑의 새로운 성장 동력이 될 전망이다.

3분기 롯데쇼핑의 매출액은 3조5684억원, 영업이익은 1550억원이다. 영업이익은 시장기대치인 1239억원을 상회했다.

이 연구원은 "해외 사업의 성장세 지속에 따른 이익 증가와 주요 종속사인 홈쇼핑, 컬처웍스의 운영 효율화 노력에 힘입은 결과로 파악된다"고 분석했다.

국내 백화점 매출액은 7293억원, 영업이익은 732억원이다. 이 연구원은 "3분기 기존점 매출 신장률은 마이너스(-) 0.1%로 식품과 리빙이 고신장했다"면서도 "고온 지속에 따른 패션 수요 정체와 물가 상승, 고정비 증가 영향으로 매출과 영업이익이 감소했다"고 설명했다.

국내 마트와 슈퍼 매출액은 1조4296억원, 영업이익은 474억원이다. 이 연구원은 "3분기 기존점 매출 신장률은 마트는 입장객 수 감소로 -4.6%, 슈퍼는 2.5%를 기록했다"며 “마트 리뉴얼 점포 매출 신장률은 5.6%라는 긍정적인 결과가 나왔다"고 부연했다.

이커머스 매출액은 269억원, 영업적자는 192억원을 기록했다. 이 연구원은 "오카도 사업 관련 비용 12억을 인식했음에도 불구하고, 상품 이익률 개선과 비용 효율화로 영업 적자를 전년 대비 41억 개선했다"고 덧붙였다.

한편 최근 롯데그룹에 대해 롯데케미칼의 회사채 이슈와 관련해 유동성 악화를 우려하는 목소리가 불거지자 이날 회사채 원리금 상환에는 문제가 없다고 롯데그룹은 밝혔다.

롯데그룹은 현재 부동산·가용예금만 71조4000억원에 달하는 등 유동성에 문제가 없다며 계열사 전반의 재무 안정성 관리에 만전을 기하겠다고 21일 밝혔다.

롯데그룹은 "지난달 기준 총자산은 139조원, 보유 주식 가치는 37조5000억원에 각각 달한다"며 "그룹 전체 부동산 가치는 지난 달 평가 기준 56조원, 즉시 활용 가능한 가용 예금도 15조4000억원을 보유하는 등 안정적 유동성을 유지하고 있다. 롯데는 재무구조 개선을 위해 그룹 전반에 걸쳐 자산 효율화 작업과 수익성 중심 경영을 진행한다"고 말했다.

특히, 롯데그룹은 롯데케미칼 회사채와 관련한 현안은 최근 석유화학 업황 침체로 인한 롯데케미칼의 수익성 저하로 발생한 상황이라며 충분한 유동성을 확보해 문제가 없다는 점을 강조했다.

김성용 글로벌이코노믹 기자 0328syu@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.