이미지 확대보기

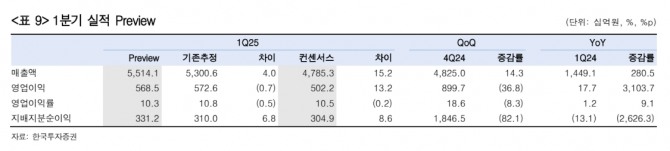

이미지 확대보기1분기 연결 매출액은 5조 5141억원으로 전년 동기 대비 280.5% 증가하고 영업이익은 5685억원으로 같은 기간 3103.7% 늘어날 것으로 분석된다.컨센서스와 비교해 매출액과 영업이익이 각각 15.2%와 13.2% 상회하는 것이다.

이미지 확대보기

이미지 확대보기장남현 연구원은 "1분기 폴란드 K9 20문과 천무 18대 이상 매출 인식된 것으로 파악된다”며 “이에 따른 지상방산 매출액은 1조 7318억원으로 전년 동기 대비 164.3% 늘어난 것으로 추정한다”고 내다봤다.

다만 1분기 계절성으로 인해 영업이익률은 2024년 3분기와 4분기 대비 감소할 전망이다. 장 연구원은“이를 반영한 지상방산 영업이익률 추정치는 21.1%이다"며 "연결 영업이익 중 한화오션 추정치로 1684억원(한투 추정치)을 반영했다”고 설명했다.

한화에어로스페이스는 유상증자 계획과 함께 2028년까지 총 11조원의 투자 계획을 발표했다.이번 유상증자로 조달하는 3조 6000억원(주주배정 2조 3000억원, 제3자배정 1조 3000억원)에 더해 미래 영업현금흐름과 차입금 등을 포함한 금액이다.

장 연구원은 “동유럽 천무 유도탄 JV 투자, 사우디 국가방위부 JV 투자, 유럽 유도탄·탄약·지상장비 거점 투자 등에 6조 3000억원을 투입할 예정이다”며 “유럽과 사우디아라비아 등에서 무기체계 수요가 증가하는 동시에 방산 내부 조달 니즈 역시 늘어나고 있기 때문에 현지 거점 확보 중요성이 커지고 있다"고 진단했다.

아울러 "선제적인 거점 확보를 통해 미래 수출 경쟁력이 강화될 것”이라고 짚었다.

김은진 글로벌이코노믹 기자 happyny777@g-enews.com

[알림] 본 기사는 투자판단의 참고용이며, 이를 근거로 한 투자손실에 대한 책임은 없습니다.

![[초점] 美 오락가락 환율정책, 금로벌 금융시장 혼란 초래](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250427065151061876b49b9d1da118221120199.jpg)

![[초점] 中, 핵 버금가는 비핵폭탄 개발...군사 안보 지형 변화 예...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025042707065508822fbbec65dfb1161228193.jpg)

![[초점] 美, ‘제약 수입품’에 25% 관세 부과 시 연간 7조원 비용...](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=20250426162148027229a1f3094311109215171.jpg)