이미지 확대보기

이미지 확대보기공급망 다변화를 위해 반도체 기업들이 '탈중국'에 속도를 내고 있는 데다, 미국과 유럽연합(EU), 일본 등 선진국들은 막대한 보조금을 풀며 반도체 기업들의 자국 유치에 열을 올리고 있다.

또한, 인공지능(AI) 시장, 전기차 시장의 급성장으로 AI용 반도체 및 차량용 반도체에 대한 수요도 급성장 중이다.

이에 호응한 글로벌 반도체 기업들도 수십억~수백억 달러 규모의 투자 계획을 발표하며 세계 각지에 신규 반도체 공장 건설에 열을 올리고 있다.

◇지역과 현지 산업 등에 따라 투자하는 반도체 특성도 제각각

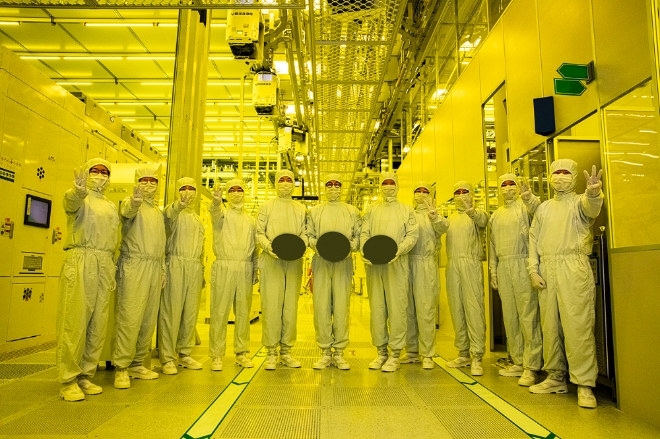

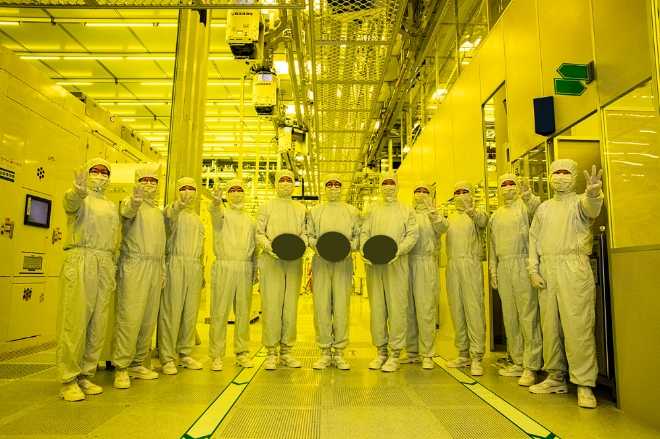

최상위 반도체 설계업체와 첨단 기술 주도기업이 집중된 미국은 주로 다양한 고부가가치 반도체를 생산하는 파운드리(반도체 수탁 생산 공장)를 집중적으로 유치하고 있다. 파운드리 업계 선두 주자인 TSMC는 애리조나에 400억 달러(약 52조 9520억 원)를 들여 3~5나노미터(㎚, 10억분의 1m)급 첨단 파운드리 공장을 짓는다. 삼성도 텍사스 테일러 시에 170억 달러(약 22조 5000억 원) 규모의 4나노미터급 파운드리를 짓는다. 이들은 주로 최신공정에 기반을 둔 시스템 프로세서, AI용 GPU 등이 될 전망이다.

인텔 역시 현재 오하이오 및 애리조나주에 각각 200억 달러(약 26조 4800억 원)씩을 투자해 신규 공장을 세우고 있다. SK하이닉스는 아직 부지를 선정하는 데 고심하고 있지만, 향후 미국에 150억달러(약 19조 8600억원)를 투자해 첨단 패키징 제조 라인과 반도체 관련 연구 시설을 세울 예정이다.

EU 집행위원회는 지난 4월, 9% 수준인 역내 생산 반도체 비중을 2030년까지 20%로 확대한다는 목표를 세우고 반도체 기업 유치에 나섰다. 자동차와 선박, 산업용 장비, 가전 등 전통적인 제조업 비중이 높은 역내 특성상, 주로 20나노미터 안팎의 산업용, 전력 및 시스템 반도체 공장이 대부분을 차지한다.

특히 파운드리 사업 확대에 공을 들이는 인텔은 독일 마그데부르크에 300억 유로(약 42조 원)를 들여 반도체 공장을 짓는다. 총 200억 유로(약 28조 원) 규모의 보조금을 마련한 독일 정부는 인텔에 그 절반인 약 100억 유로의 보조금을 지원한다. 인텔은 폴란드와 이탈리아, 프랑스, 스페인, 아일랜드 등에도 각각 R&D 센터와 패키징 시설, 생산 시설 등을 확충할 예정이다. EU 지역에 투자하는 비용만 10년간 총 800억 유로(약 112조 원) 규모다.

현지 생산 거점을 구축하려는 TSMC도 보쉬, 인피니온, NXP 등 현지 기업들과 손잡고 독일 드레스덴에 110억 달러(약 14조 5600억 원)를 들여 차량용 반도체를 생산하는 공장을 짓는다.

소재·부품·장비 분야의 전통적인 강국 일본은 쇠퇴한 자국 반도체 산업을 되살려 30년 전 ‘반도체 선진국’의 위용을 되찾는다는 각오다. 대만 TSMC가 구마모토에 짓는 신공장은 사업비 규모만 1조 1000억엔(약 9조 6000억 원)에 달한다. 그중 약 40%인 4760억엔(약 4조 7000억 원)을 일본 정부가 부담한다. 여기에는 자국 기업인 소니와 덴소 등도 참여한다. 2024년 말부터 10~20나노급 시스템 반도체를 생산할 예정이다.

토요타, NTT, 키옥시아, 소니, 소프트뱅크, NEC 등 일본 대표 기업 8곳이 손잡고 세운 ‘라피더스’도 총 5조엔(약 48조 원)을 투자해 일본 내 첨단 반도체 공장을 세운다. 미국 IBM, 벨기에 IMEC 등과 손잡고 2나노급 첨단 반도체를 2027년부터 생산할 계획이다. 마찬가지로 일본 정부는 라피더스에도 연구·개발 거점 정비 비용 등으로 700억엔(약 6800억원)을 지원할 방침이다.

세계 최대 파운드리 기업 TSMC를 보유한 대만도 중국의 위협에도 불구하고 대만 북부 퉁뤄 과학단지에 약 900억 대만달러(29억 달러, 약 3조 6800억 원)를 투자해 2나노미터급 첨단 신규 공장을 세운다. 수요가 급증한 인공지능(AI)용 반도체를 엔비디아, 애플, 퀄컴 등 고객사에 원활하게 공급하기 위해서다.

◇ 중국을 벗어나 세계로 확산하는 반도체 공장들

그 외에도 인도와 베트남 등이 공급망 개편을 이유로 탈중국을 추진 중이거나 검토하고 있는 외국 반도체기업들을 유치, 자국 반도체 산업을 육성하려 동분서주 중이다.

삼성전자는 지난 7월부터 베트남 타이응우옌성 북부 지역에서 반도체 부품 생산을 시작했다. 올해 초 이 지역에만 9억 2000만 달러(약 1조 2200억 원)를 투자했다. 인텔도 일찌감치 베트남 내 반도체 조립 및 테스트 시설에 10억 달러를 투입한 데 이어, 향후 투자 규모를 늘린다는 계획이다. 퀄컴, 텍사스 인스트루먼츠(TI), NXP, 앰코 등 미국의 다른 반도체 관련 기업들도 베트남에 R&D 센터나 공장을 건설한 바 있다.

인도 모디 정부는 올해 ‘반도체 생산 공장 유치’를 목표로 100억 달러(약 13조 원)의 보조금 지급 계획을 공개했다. 또 해외 반도체 기업이 인도에 공장을 설립하면 초기 비용의 50%를 중앙정부가, 20%를 주 정부가 부담하는 파격적인 인센티브도 내걸었다. 이에 미국과 대만, 한국, 일본의 반도체 기업들도 관심을 보이고 있다.

중동 지역도 새로운 변수로 떠오른다. 인텔은 최근 EU 지역에 이어 이스라엘 남부 키르얏 갓에도 250억 달러(약 32조 원)를 들여 신규 웨이퍼 생산 공장을 짓는다고 발표했다. 이스라엘에 진출한지 50년이 다 되어가는 인텔은 현지에 이미 다수의 생산 및 R&D 센터를 두고 있다. 지난 2017년 이스라엘 자율주행 기술 회사 '모빌아이'를 150억 달러에 인수한 데 이어, 지난해에도 현지 시스템 반도체 회사 '타워 세미컨덕터'를 54억 달러(약 6조 4700억 원)에 인수했지만, 중국 규제 당국의 미승인으로 무산된 바 있다.

애플 아이폰의 제조사로 유명한 대만 폭스콘도 사우디아라비아 정부와 반도체와 전기차용 부품 등을 생산하는 90억 달러(11조 원) 규모의 공장 건설을 추진하기 위해 논의 중이다.

최용석 글로벌이코노믹 기자 rpch@g-enews.com

![[속보] 외교·산업부, 중국 인공지능(AI) 딥시크 접속 차단](https://nimage.g-enews.com/phpwas/restmb_setimgmake.php?w=80&h=60&m=1&simg=2025020508585209912288320b10e222110701.jpg)